Điều tra của Forbes: Robert Brockman – tỉ phú thao túng nhất nước Mỹ

Những thông tin ít người biết về cách Robert Brockman, tỉ phú bí ẩn bị cáo buộc chủ mưu kế hoạch trốn thuế lớn nhất nước Mỹ, sử dụng hợp đồng “Darth Vader” để thu phí quá mức đối với các đại lý xe hơi và tài trợ cho doanh nghiệp cổ phần tư nhân khổng lồ của Robert F. Smith.

Kể từ khi Ford Motor bắt đầu bán xe Model T năm 1908, rất ít công nghệ có tầm quan trọng với biên lợi nhuận của đại lý xe hơi như DocuPad.

Màn hình phẳng 114,3 x 73,6cm nằm trên bàn làm việc của nhân viên bán hàng, giúp anh nhanh chóng thuyết phục được khách mà không cần hàng núi giấy tờ. Bằng cách cho phép người mua xe hơi đánh dấu các mục lựa chọn bằng bút cảm ứng và ký hợp đồng trên màn hình tương tác, DocuPad giúp nhân viên bán hàng bán được hàng hóa có giá trị cao hơn – nhờ “thủ thuật bán hàng gia tăng”.

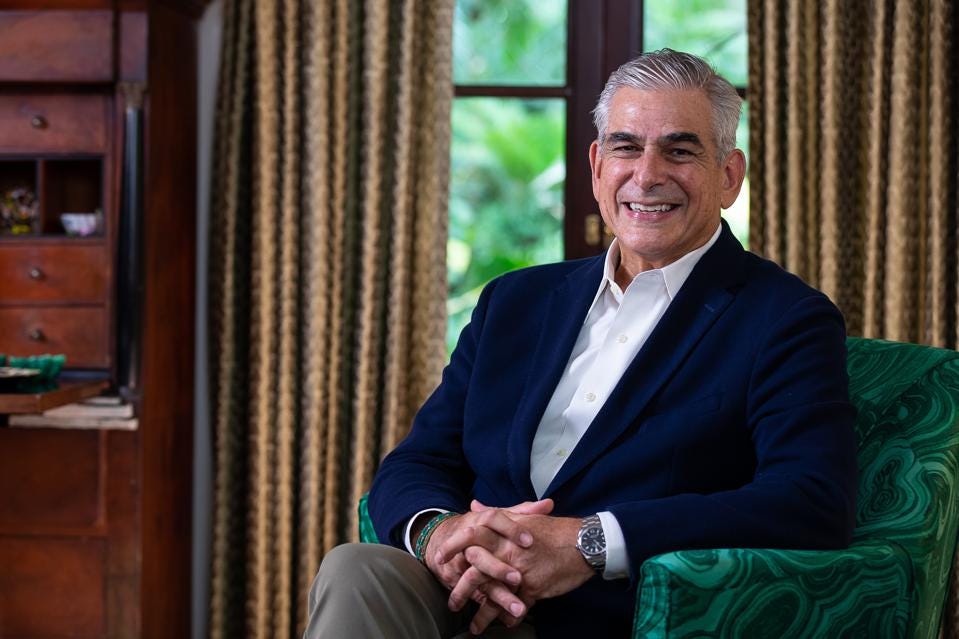

Trong phiên tòa năm 2019, Robert Brockman, 79 tuổi, chủ công ty phần mềm doanh nghiệp Reynolds and Reynolds bán DocuPad, đưa ra góc nhìn hiếm hoi về khái niệm kinh tế vi mô của lĩnh vực bán xe hơi. Brockman cho biết DocuPad cho phép các nhà quản lý tài chính bán thêm ít nhất 200 đô la Mỹ trong mỗi giao dịch ở ngành mà lợi nhuận trên mỗi chiếc xe bán ra hoặc cho thuê thường rất thấp. Brockman nói: “Bạn thu hồi chi phí ban đầu của DocuPad cực kỳ nhanh,” Brockman nói, ám chỉ đến phí ban đầu 10.000 đô la Mỹ, cộng với 1.000 đô la Mỹ phí bản quyền hằng tháng. “Và sau đó, DocuPad mang lại nguồn lợi nhuận khổng lồ.”

Đương nhiên, đại lý chỉ có thể nhận được DocuPad nếu họ cũng là người được cấp phép thuộc một trong các hệ thống quản lý đại lý tích hợp của Brockman – nền tảng kỹ thuật số dành cho mọi thứ từ lưu trữ các bộ phận và sắp lịch dịch vụ đến bảo đảm an toàn cho hàng ngàn chìa khóa tại đại lý trung bình. Khi bạn có hàng ngàn đại lý bị ràng buộc với các hợp đồng nhiều năm, những khoản phí đó sẽ biến thành một tỉ đô la Mỹ, với lợi nhuận hằng năm ước tính 300 triệu đô la Mỹ. Brockman kiểm soát 98% công ty thông qua một quỹ tín thác nước ngoài, lượng cổ phần trị giá ít nhất ba tỉ đô la Mỹ.

Khả năng tích lũy hàng tỉ đô la Mỹ một cách im lìm của Brockman đột ngột bị ngắt quãng vào tháng 10.2020, khi ông bị buộc tội chủ mưu trong vụ trốn thuế lớn nhất trong lịch sử Hoa Kỳ, bị cáo buộc che giấu sở Thuế vụ (IRS) khoản thu nhập hai tỉ đô la Mỹ trong hai thập niên qua. Brockman không thừa nhận các tội danh và được tự do sau khi đóng một triệu đô la Mỹ tiền bảo lãnh. Cả Brockman và luật sư của ông đều không trả lời phỏng vấn của Forbes.

Brockman bị cáo buộc che giấu lợi nhuận thu được trong công ty Vista Equity Partners có trụ sở tại Austin, Texas, một trong những công ty cổ phần tư nhân thành công nhất Hoa Kỳ, do Robert F. Smith, người da đen giàu nhất nước Mỹ, thành lập. Tháng 10.2020, Smith ký thỏa thuận không khởi tố với bộ Tư pháp và khai nhận các trọng tội về thuế gắn với các tài khoản nước ngoài bí mật được thiết lập theo lệnh của Brockman.

Từ năm 2000, Brockman cam kết đầu tư một tỉ đô la Mỹ vào quỹ đầu tiên của Vista và dạy Smith những kiến thức sâu sắc trong điều hành kinh doanh phần mềm doanh nghiệp. Ông tiếp tục nắm giữ các khoản lãi nhỏ trong một số quỹ đầu tư tư nhân trị giá 73 tỉ đô la Mỹ của Vista. Smith đã trả số tiền kỷ lục 139 triệu đô la Mỹ để IRS dàn xếp cuộc điều tra thuế của mình và đồng ý hợp tác điều tra trong vụ án chống lại người từng là ân nhân và cố vấn của ông.

Câu chuyện có tất cả kịch tính và âm mưu như trong tiểu thuyết tội phạm, liên quan đến người mẫu của tạp chí Playboy, mạng lưới tài khoản nước ngoài và hệ thống thư điện tử được mã hóa, trong đó Brockman gọi Smith là Steelhead (Đầu thép). Luật sư của Brockman, Evatt Tamine, người Úc, đóng vai trò là người được ủy thác danh nghĩa của tỉ phú, được gọi là Redfish (Cá hồng), IRS là the House (Ngôi nhà) và Brockman, người lên kế hoạch tất thảy, là Permit (Giấy phép).

Điều tra kéo dài nhiều tháng của Forbes cho thấy cáo buộc trốn thuế không phải là tội danh đầu tiên hay duy nhất mà Brockman có thể đã phạm phải trong sự nghiệp ấn tượng của mình. Trên con đường tích lũy khối tài sản ước tính lên đến sáu tỉ đô la Mỹ, doanh nhân sống tại Houston này liên quan đến hàng trăm vụ trọng tài tranh chấp thương mại và kiện tụng từ các đại lý xe hơi là khách hàng cốt lõi của ông, cáo buộc các chiến thuật thâm độc của ông đã lừa dối họ hàng trăm triệu đô la Mỹ.

Sinh ra trong giai đoạn Chiến tranh thế giới thứ hai, là con trai nhà vật lý trị liệu và chủ trạm xăng, Robert Brockman lớn lên ở St.Petersburg, Florida và tốt nghiệp ĐH Florida năm 1963, là thành viên của hội Doanh nghiệp danh dự. Khi phục vụ trong Lực lượng dự bị Thủy quân lục chiến Hoa Kỳ, ông làm công việc tiếp thị tại Ford và sau đó gia nhập IBM vào năm 1966, bán các dịch vụ máy tính lớn cho các đại lý xe hơi rất giỏi.

Năm 1970, ông rời IBM, ra mắt công ty Universal Computer Services (UCS) và tự học lập trình theo nhu cầu công việc. Rất nhanh sau đó, ông cung cấp cho các đại lý những bản in báo cáo hằng tuần về các bộ phận tồn kho.

“Brockman là nhà cung cấp đầu tiên có thể cho phép chủ sở hữu tổng hợp các báo cáo tài chính của 10 đại lý kinh doanh của mình thành một. Ông đã làm được điều này vào những năm 1980,” Paul Gillrie, nhà tư vấn kỳ cựu trong ngành xe hơi, cho biết. Cuối những năm 1980, Brockman có hàng chục máy tính được cài đặt tại các đại lý và ra mắt hệ thống mà hiện vẫn là một trong những hệ điều hành phần mềm cốt lõi của ông, được gọi là Power. Trên trang web cá nhân của mình, kể từ khi bị hạ bệ, Brockman, người nắm giữ 21 bằng sáng chế, đã viết: “Thực tâm, tôi vẫn là lập trình viên. Mặc dù đã thôi thực hành lập trình nhiều năm trước, nhưng tôi vẫn tham gia rất sát sao vào tất cả các quyết định liên quan đến sản phẩm.”

Đầu những năm 1990, Ford quyết định không tham gia vào lĩnh vực kinh doanh CNTT nên đã bán Dealer Computer Services cho công ty Universal Computer Services của Brockman với giá 103 triệu đô la Mỹ. Thỏa thuận đi kèm với điều kiện: Ford cho phép Brockman tiếp tục sử dụng biểu trưng hình bầu dục màu xanh Ford, nhãn hiệu, tiêu đề thư, địa chỉ, thậm chí cả những nhân viên cũ trong năm năm.

“Khi Brockman tiếp quản, tình huống giống như luộc ếch dần trong nước ấm,” theo một tư vấn viên đã tư vấn cho các đại lý về trọng tài tranh chấp thương mại. “Ford rất thoải mái và dễ tính. Các đại lý tin tưởng họ, và Ford chăm sóc họ rất tốt.” Các đại lý thích những nâng cấp về công nghệ – màn hình lạc hậu của thời điểm đó cũng đã có thể đánh bại các tập giấy và tấm vi phim mà họ đã từng sử dụng.

Và sau đó, ông tận dụng phần cảm tình đó bằng cách yêu cầu các đại lý ký kết phần mở rộng hợp đồng “ràng buộc các đại lý sau khi vòng đời của hệ thống máy tính của họ kết thúc, để ép họ phải nâng cấp hệ thống tốn kém.” Một số đại lý tỏ ra tức giận khi nhận ra họ hoàn toàn không giao dịch với Ford – và được hoàn tiền rất ít cho các khoản chi như 12 ngàn đô la Mỹ cho việc lắp đặt ổ cứng 500 megabyte hoặc 2.400 đô la Mỹ cho một máy in.

Brockman vi tính hóa tất cả, tạo ra hệ thống vượt trội

Những người cố gắng thoát khỏi hợp đồng đã đụng phải rắc rối từ đội ngũ luật sư của Brockman. Ông đã tạo ra cái mà người trong ngành gọi là “hợp đồng Darth Vader,” cho phép luật sư của ông đàn áp những đại lý “nổi loạn”. Nhiều bản nâng cấp hoặc dịch vụ mới đi kèm với các phần mở rộng hợp đồng dài. Gillrie nói: “Khi bạn có hợp đồng độc quyền với khách hàng trong 30 năm, bạn không cần phải nghe họ.”

Năm 2010, Jay Gill, doanh nhân sống tại tại Fresno, California có 10 đại lý, đã xui xẻo phải lãnh khoản nợ ba triệu đô la Mỹ khi mua lại Livermore Auto Group, công ty đang trả 35.000 đô la Mỹ/ tháng cho công ty của Brockman vào thời điểm đó. Họ dàn xếp được khoảng một nửa con số đó. Gillrie nói: “Brockman kiếm tiền bằng cách đánh lừa mọi người. Bất cứ khi nào bạn yêu cầu hoặc cần điều gì đó, ông ta sẽ tự động gia hạn hợp đồng với bạn mà bạn không biết. Khi bạn có hợp đồng dày hơn 30cm, điều khoản ràng buộc sẽ nằm đâu đó trong hợp đồng.”

Ngay cả khi các đại lý có nguy cơ phá sản cũng không thể thoát khỏi sự kìm kẹp của Brockman. Khi Orville Beckford, chủ đại lý ở Florida, gặp khó khăn mặc dù được Ford tái cơ cấu vốn vào năm 1994, Brockman đòi Ford hoàn lại số tiền này và gửi thư cáo buộc Ford vì đã ủng hộ người mà Brockman khẳng định là quản lý kém cỏi: “Tôi muốn tránh chuyện này. Nhưng với kiểu ‘tống tiền’ như thế, tôi thấy chẳng còn cách nào khác ngoài đấu tranh hợp pháp với ông ta đến cùng.” Beckford kiện Brockman vì tội phỉ báng và thắng kiện 250 ngàn đô la Mỹ.

Trong những năm qua, hơn 100 đại lý, bị tối tăm mặt mũi trong các vụ trọng tài thương mại, đã từ chối thanh toán hợp đồng với các công ty của Brockman và bị kiện ra tòa án liên bang. Gillrie nói: “Tôi biết rõ tôi sẽ không làm ăn với người này, ngay cả khi được miễn phí.”

Nhân viên giao dịch Robert Smith không hề có suy nghĩ như vậy khi gặp Brockman vào cuối những năm 1990. Mới tốt nghiệp trường Kinh doanh Columbia và là nhân tài đang tỏa sáng trong bộ phận ngân hàng đầu tư của Goldman Sachs, Smith thảo luận với Brockman về việc mua lại mảng kinh doanh phần mềm đang phát triển của ông.

Brockman không cần Goldman đầu tư. Công ty UCS của ông dư tiền mặt, mà dường như ông không hề có ý định chia sẻ với quốc gia. Theo thông tin mà Smith khai nhận trong thỏa thuận không khởi tố, năm 2000, Brockman đồng ý chuyển cho Smith một tỉ đô la Mỹ để hỗ trợ thành lập Vista Equity Partners – với điều kiện Smith hợp tác với ông để tạo ra những gì mà bản cáo trạng của bộ Tư pháp Hoa Kỳ (DOJ) gọi là “âm mưu, kế hoạch và giả tạo để lừa gạt. ”

Năm 1997, Brockman, thông qua quỹ từ thiện A A. Eugene Brockman Charitable Trust có trụ sở tại Bermuda, thành lập công ty holding ở Nevis có tên Spanish Steps Holdings. Tiếp sau Spanish Steps, ông lập công ty Point Investments tại quần đảo Virgin thuộc Anh. Công ty này là đại diện giao dịch của Brockman cho các khoản đầu tư vào Vista. Theo khai nhận của Smith, trong một thỏa thuận “chịu thì làm, không chịu thì thôi,” Brockman nhấn mạnh rằng Smith lưu giữ một nửa lãi suất thực của mình trong quỹ Vista Fund II ban đầu thông qua “quỹ tín thác nước ngoài hoàn thiện” giống như quỹ của riêng ông. Có lẽ, bằng cách này Brockman có thể thoải mái khi biết họ đang ở cùng phe.

“Đã có lần tôi nhìn vào gương tự vấn,” Smith, 58 tuổi, cho biết trong câu chuyện trang bìa trên Forbes năm 2018, trước khi có bất kỳ dấu hiệu phạm tội nào xuất hiện. “Tôi tự hỏi bản thân mình: ‘Nếu tôi không làm thế, tôi sẽ cảm thấy thế nào về việc này trong mười năm nữa?’” Theo lời khai của mình, Smith nhờ người họ hàng của người vợ lúc đó, Suzanne McFayden, lập quỹ tín thác Excelsior có trụ sở tại Belize, thông qua đó Smith tài trợ cho công ty Flash Holdings chuyên đầu tư ra nước ngoài của mình.

Việc các công ty thành lập các công ty con tại các thiên đường thuế để sở hữu bằng sáng chế và các tài sản trí tuệ có tỉ suất lợi nhuận cao là hợp pháp và bình thường – chẳng hạn, các nhà sản xuất phần mềm từ lâu đã có IP ở Ireland. Tương tự, các quỹ đầu cơ và các nhà đầu tư cổ phần tư nhân thiết lập các quỹ tín thác nước ngoài để trực tiếp xử lý tiền lãi thực của họ. Tính hợp pháp của các cấu trúc như vậy có xu hướng phụ thuộc vào mức độ kiểm soát của những người thụ hưởng cuối cùng đối với tài sản và những gì họ làm với tài sản đó.

Đứng trước kế hoạch “chịu thì làm, không chịu thì thôi” trị giá hàng tỉ đô la Mỹ từ Bob Brockman, nhà tài chính Robert F. Smith, hay còn gọi là Steelhead, đã cắn câu.

Lẽ ra Brockman có thể phủi sạch việc nắm giữ doanh nghiệp của mình thông qua quỹ từ thiện A. Eugene Brockman Charitable Trust nếu ông có thể chứng tỏ mình là người thụ hưởng thụ động – chứ không phải kiểm soát sát sao như Smith cáo buộc: “Smith nhận thấy rõ mặc dù các hồ sơ giấy tờ thể hiện khác, nhưng ‘Cá nhân A’ (Brockman) hoàn toàn kiểm soát quỹ tín thác nước ngoài của ‘Cá nhân A’ và các công ty nước ngoài có liên quan, và đưa ra tất cả các quyết định quan trọng liên quan đến mọi giao dịch và đầu tư của mình.” Tất nhiên, bao gồm cả quyết định không tiết lộ bất kỳ thông tin nào cho IRS. Brockman tự nói về bản thân trong bản khai năm 2019: “Như bạn thấy đấy, tôi thích đi sâu vào chi tiết.”

Trong bản khai của mình, Smith giải thích mình bị hối thúc phải mang lại lợi nhuận từ số tiền một tỉ đô la Mỹ của Brockman, vì Brockman có quyền thay thế Smith bằng cách buộc Smith bán cho ông quyền kiểm soát chung của họ trong Vista Fund II với giá của Brockman đưa ra. Brockman điều khiển Smith bằng chiếc kềm sắt giống như cách ông đã làm với những đại lý xe hơi.

Với nguồn vốn của Brockman, Vista Fund II mua lại các công ty như SirsiDynix, Applied Systems, BigMachines, Brainware, Surgical Information Systems và SER Solutions. Brockman tham gia sát sao chỉ đạo đội ngũ Vista cách áp dụng nguyên tắc hoạt động tập trung vào giảm chi phí và hợp nhất sản phẩm. Theo nguồn tin quen thuộc với Vista trong thời kỳ đầu, công ty cổ phần tư nhân mới thành lập áp dụng phương pháp tiếp cận hướng quy trình của IBM, học được từ Brockman, để mua lại và phát triển các công ty phần mềm: “Mọi thứ Vista biết về phần mềm đều xuất phát từ Bob Brockman.”

Một chiến lược thông minh được Vista sử dụng là tập hợp nhiều công ty phần mềm. Lấy ví dụ trường hợp của công ty trong danh mục đầu tư trước đây của Vista là Ventyx – công ty ở Atlanta tập trung vào phần mềm quản lý công nghiệp. Năm 2005 Vista trả 70 triệu đô la Mỹ cho MDSI, mua thêm Indus vào năm 2007 với giá 240 triệu đô la Mỹ, rồi sáp nhập hai công ty này vào Ventyx. Sau đó, công ty này mua thêm Global Energy Decisions, NewEnergy Associates và Tech-Assist để bổ sung ứng dụng chính và thị phần. Năm 2010, Vista bán Ventyx cho tập đoàn điện lực và tự động hóa khổng lồ ABB của Thụy Sĩ với giá một tỉ đô la Mỹ. Sau đó, Vista đã đưa 799 triệu đô la Mỹ thu được vào tài khoản tại ngân hàng Mirabaud của Thụy Sĩ do công ty Point Investments của Brockman kiểm soát.

Brockman dường như cũng sử dụng Vista như đại diện giao dịch để giúp ông liên kết các nhà cung cấp phần mềm đại lý khác. Năm 2005, UCS mua lại công ty đo lường và theo dõi cuộc gọi Callbright. Năm tiếp theo, Vista Fund II (toàn bộ là tiền của Brockman) mua lại đối thủ cạnh tranh của Callbright là Who’s Calling – sau này cũng được bán cho Brockman. Theo Preqin, quỹ Vista đầu tiên của Smith, ra mắt vào năm 2000, đã thu về lợi nhuận hơn 29% mỗi năm. Nếu con số đó đáng tin, nghĩa là Brockman và Smith đã nhân số tiền một tỉ đô la Mỹ ban đầu lên gấp 10 lần.

Vì Brockman tự định hướng sự phát triển của Vista nên công việc kinh doanh của ông rất phát đạt. Năm 2005, công ty phần mềm của ông báo cáo có doanh thu 530 triệu đô la Mỹ và lợi nhuận 100 triệu đô la Mỹ, với 2.600 nhân viên. Danh mục phụ tùng máy tính của ông đã được lắp đặt tại gần 2.500 đại lý của Ford và Lincoln-Mercury.

Nhưng Brockman lại phải đối mặt với vấn đề lớn: Ford đã phát triển danh mục phụ tùng điện tử của riêng mình. Năm 2005, Ford từ chối gia hạn giấy phép độc quyền của Brockman trừ khi ông rút ngắn thời hạn ba năm đối với hợp đồng hiện có của mình. Brockman kiện, cáo buộc Ford vi phạm luật chống độc quyền, nhưng cuối cùng bỏ đơn kiện.

Thỏa thuận độc quyền của ông kết thúc, Brockman phải làm gì đó để thay thế mảng kinh doanh này. Lúc ấy, ông nhờ Smith giúp trong thương vụ để đời của mình – mua lại Reynolds and Reynolds của Ohio vào năm 2006 với giá 2,4 tỉ đô la Mỹ. Brockman đưa ra 300 triệu đô la Mỹ vốn chủ sở hữu; Vista thêm 50 triệu đô la Mỹ (tiền của Brockman). Deutsche Bank thu xếp các khoản vay. Toàn ngành đã bị sốc, cho rằng công ty Reynolds lớn hơn nhiều sẽ mua UCS, chứ không phải ngược lại. Giờ đây, Brockman đã có hàng ngàn khách hàng mới để đưa vào “hợp đồng Darth Vader”.

Gần như ngay lập tức xảy ra xung đột về văn hóa. Là một cựu lính thủy đánh bộ, Brockman không được lòng nhân viên như Reynolds dễ tính. Ông cấm nhân viên hút thuốc, ngay cả trong giờ nghỉ, và theo báo cáo, còn giám sát cả thời gian nhân viên đi vệ sinh. Trong bản khai tuyên thệ, Brockman mô tả sự thất vọng của mình đối với việc bảo mật dữ liệu của công ty: “Khi đến Reynolds, tôi có cảm giác như mình đã dành cả cuộc đời để lau và đánh bóng sàn nhà. Và khi tôi thừa kế ngôi nhà này, tôi thấy có vũng nước trên sàn.”

Năm 2008, trong thời kỳ Đại suy thoái, khoản nợ của Reynolds được bán tháo nhằm chuyển hướng đầu tư vào các tài sản an toàn hơn. Chứng kiến các khoản vay của công ty mình được giao dịch ở mức thấp khoảng 35 xu so với đồng đô la, Brockman bị cám dỗ, không thể từ bỏ. Theo điều tra của IRS, mặc dù ông tự ký các thỏa thuận tín dụng ngăn ông mua bất kỳ khoản nợ thứ cấp nào của Reynolds mà không có sự chấp thuận của những người có quyền lưu giữ thứ nhất, Brockman vẫn bí mật mua khoảng 20 triệu đô la Mỹ nợ của Reynolds năm 2009.

Để làm như vậy, Brockman, thông qua luật sư người Úc Tamine, sử dụng các quỹ do Edge Capital Investments nắm giữ (giống như Point Investments, Edge là công ty vùng Caribe được thành lập thông qua quỹ tín thác được giám đốc tài chính lâu năm của Brockman, Don Jones, quản lý, “như một vỏ bọc che giấu quyền sở hữu,” theo một cuộc điều tra của IRS).

Một năm sau, khi Deutsche Bank thu xếp tái cơ cấu vốn cho khoản nợ của Reynolds, Edge hoàn trả lại khoản nợ ban đầu của Brockman, thu được 72 triệu đô la Mỹ từ giao dịch này và gửi tiền vào một tài khoản nước ngoài. Theo bản khai của điều tra viên IRS, “Tamine, theo chỉ đạo của Brockman, sau đó đã rửa khoảng 57 triệu đô la Mỹ tiền thu được” thông qua các tài khoản và công ty khác của Brockman, “bao gồm một số quỹ của Vista Equity Partners.”

Theo cáo buộc, một số lợi nhuận chưa tính thuế từ hoạt động thương mại béo bở của Brockman được dùng để tài trợ cho những đam mê của ông. Trang trại Frying Pan Canyon gần Aspen, Colorado của ông, được mua với giá 15 triệu đô la Mỹ. Ông cũng chỉ đạo luật sư mua du thuyền sang trọng Albula dài 63,7m, có sân đáp trực thăng, với giá 33 triệu đô la Mỹ. Brockman đam mê săn bắn và câu cá, cũng thích đi máy bay riêng đến Córdoba, Argentina, để bắn chim.

Smith cũng tận hưởng cuộc sống. Năm 2009, ông cùng Suzanne, người vợ chung sống 22 năm với ông, chuyển đến Thụy Sĩ. Năm tiếp theo, ông chuyển hơn 30 triệu đô la Mỹ từ khoản lãi vốn chưa tính thuế của mình vào tài khoản tại ngân hàng Banque Bonhôte của Thụy Sĩ, qua đó ông mua hai nhà gỗ trượt tuyết Alpine ở Megève, Pháp. Gia đình họ cũng có nhà ở Texas, California và Colorado.

Người mẫu đoạt giải Playboy Playmate of the Year năm 2010, Hope Dworaczyk, hẹn hò với Smith sau khi ông ly thân với vợ năm 2011. Cuộc sống cá nhân của Smith dường như trở thành mối quan tâm của nhóm Brockman. Vào tháng 8.2011, theo các thư điện tử do các nhà điều tra của bộ Tư pháp phát hiện, CFO Jones của Brockman, hay còn gọi là “King” (“Nhà vua”) đã viết cho người được ủy thác Tamine, hay còn gọi là “Redfish”: “Bob lo ngại về tình hình của Robert Smith và ảnh hưởng của cuộc ly hôn tồi tệ có thể tác động đến chúng ta. Chúng ta đều nhất trí nếu việc kinh doanh của anh ấy bị luật sư của cô ta điều tra, Point sẽ là mục tiêu đầu tiên.”

Thật vậy, theo thông tin trong đơn ly hôn của mình, Suzanne McFayden, người đã gặp Smith khi cả hai theo học tại Cornell vào những năm 1980, yêu cầu toàn quyền sở hữu ngôi nhà của họ, hỗ trợ toàn diện cho con cái của họ, cấm các con có liên hệ với Dworaczyk và “hạch toán chặt chẽ tất cả các khoản tiền được sử dụng” vì lợi ích của bạn gái Smith. Trong phần yêu cầu có lẽ là ghê gớm nhất của bà, các luật sư của McFayden đã yêu cầu Smith cập nhật các khoản thuế của ông.

Trong khi ông bà Smith thương lượng giải quyết việc ly hôn, Brockman đang tìm cách thoát ra. Cuối năm 2012, ông sắp đạt được thỏa thuận bán Reynolds and Reynolds cho KKR với giá năm tỉ đô la Mỹ nhưng lại bị hủy bỏ. Năm 2013, Brockman đã cố gắng tái cơ cấu vốn cổ tức cho Reynolds, giúp định giá công ty ở mức 5,3 tỉ đô la Mỹ và tăng nợ từ 900 triệu đô la Mỹ lên 4,3 tỉ đô la Mỹ.

Báo cáo của Moody’s vào thời điểm đó đã ước tính “dòng tiền tự do” của Reynolds trong năm đó là 350 triệu đô la Mỹ, với biên lợi nhuận 40%. Brockman được cho là đã lên kế hoạch rút ra 2,5 tỉ đô la Mỹ tiền mặt. Nhưng thỏa thuận này cũng không thành. Điều kỳ lạ là sau khi các khoản vay đã được hoàn tất và phân bổ cho các nhà đầu tư, tất cả các giao dịch đều chưa được ký kết và không ai nhắc đến nữa. Brockman sau đó hủy bỏ cam kết quyên tặng công khai 250 triệu đô la Mỹ cho trường Centre College ở Danville, Kentucky, nơi ông học trước khi chuyển sang ĐH Florida.

Vista cũng cảm thấy áp lực. Trong bản ghi nhớ năm 2012, Tamine nói với Brockman rằng ông bắt đầu phải đối phó với những nghi vấn khó chịu. “Các nghi vấn là về mức độ liên quan của Point Investments, một công ty đầu tư không được biết đến ngoài Hoa Kỳ, thường liên quan tới các vấn đề về tuân thủ.” Khi “bị ép hỏi quyền sở hữu chính chủ của Point,” Tamine viết, “Tôi đã cố gắng trả lời hết mà ít tiết lộ thông tin nhất.”

Cuối năm 2013, Banque Bonhôte thông báo cho Smith họ dự định tham gia vào chương trình ngân hàng Thụy Sĩ của DOJ và sẽ thông báo cho chính quyền Hoa Kỳ về tài khoản của ông. Nhận thấy vấn đề này nghiêm trọng hơn, tháng 3.2014 Smith nộp đơn lên IRS, tìm cách xin vào chương trình đặc cách dành cho những người Mỹ không tiết lộ tài khoản ở nước ngoài của họ. Một tháng sau, đơn của ông bị từ chối.

Khi Smith và McFayden hoàn tất thủ tục ly hôn vào cuối năm 2014, theo các tài liệu của tòa án, Brockman đã cho Smith vay 75 triệu đô la Mỹ. Cùng năm đó, Vista bắt đầu ngừng quỹ Vista Fund II của Brockman và bán luôn cổ phần nhỏ của mình tại Reynolds and Reynolds.

Smith ăn mừng tự do mới của mình vào tháng 7.2015 bằng đám cưới với Dworaczyk, được tổ chức linh đình, quy tụ nhiều ngôi sao tại Villa Cimbrone trên bờ biển Amalfi của Ý. Nghệ sĩ Seal và John Legend đã đến biểu diễn.

Chưa đầy một năm sau, vào tháng 6.2016, những người bị cáo buộc là đồng phạm phải liên tục phục vụ điều tra của bồi thẩm đoàn liên bang. Tamine được cử đến Oxford, Mississippi, để thăm góa phụ của Don Jones, người đang có bằng chứng buộc tội bao gồm đĩa mềm và ổ cứng. Tamine nói trong bản ghi nhớ được mã hóa: “Như bạn biết đấy, tôi thậm chí phải rút ngắn chuyến đi đến Argentina để quay lại Oxford nhằm tiêu hủy thêm nhiều ổ đĩa đã được phát hiện.”

Đến năm 2017, Tamine thấy rắc rối hiển hiện. Trong bản ghi nhớ gửi cho Brockman, ông viết: “Ngay cả khi Robert Smith giải quyết được vấn đề của mình thì tôi cũng là mục tiêu chính bị điều tra và chúng ta cần phải hiểu họ sẽ kiểm toán vào một thời điểm nào đó.” Tháng 9.2018, các đặc vụ ở Bermuda đột kích vào nhà của Tamine.

Sau khi bị IRS từ chối đơn xin đặc cách, Smith tăng cường hoạt động từ thiện của mình. Smith bắt đầu ngừng quỹ đầu tiên của Vista và dùng hàng trăm triệu đô la Mỹ lợi nhuận từ quỹ đó để lập quỹ khác. Vào năm 2016, ông và quỹ của mình đã cam kết 50 triệu đô la Mỹ cho trường kỹ thuật thuộc ĐH Cornell và 20 triệu đô la Mỹ cho bảo tàng quốc gia về Lịch sử và Văn hóa của người Mỹ gốc Phi. Hoạt động nổi tiếng nhất của Smith là phát biểu khai giảng tại ĐH Morehouse vào tháng 5.2019, thông báo ông sẽ tặng 34 triệu đô la Mỹ để trả các khoản nợ của toàn bộ sinh viên chuẩn bị tốt nghiệp ngôi trường nổi tiếng này.

Brockman cũng đẩy mạnh hoạt động từ thiện của mình, tặng 25 triệu đô la Mỹ cho ĐH Y khoa Baylor và hàng chục triệu đô la Mỹ để xây các tòa nhà tại trường Centre College và ĐH Rice. Tamine, trong một bản ghi nhớ cho Brockman, đã viết về tầm quan trọng của hoạt động từ thiện: “Những hoạt động này sẽ có tác dụng như rào cản vững chắc chống lại cuộc tấn công từ IRS.”

Ngày 15.10.2020, các luật sư Hoa Kỳ đã đưa ra thông tin chấn động về Smith và Brockman. Để đổi lấy thỏa thuận không truy tố, Smith sẽ trả 56 triệu đô la Mỹ tiền thuế và tiền phạt đối với thu nhập không được khai thuế cộng với 82 triệu đô la Mỹ tiền phạt vì che giấu tài khoản ở nước ngoài. Hơn nữa, ông sẽ từ bỏ yêu cầu bồi hoàn số tiền 182 triệu đô la Mỹ từ hoạt động từ thiện của ông và các khoản chi trước đó cho quốc gia. “Không bao giờ là quá muộn để làm điều đúng đắn,” luật sư Hoa Kỳ David Anderson tuyên bố. “Smith đã phạm tội nghiêm trọng, nhưng ông ấy cũng đồng ý hợp tác” – chống lại Brockman – điều này “đã giúp ông ấy đặt chân vào con đường thoát khỏi bản cáo trạng.”

Smith tiếp tục quản lý Vista, và chỉ một số ít nhà đầu tư tỏ vẻ quan tâm. Ủy ban Hưu trí Giáo dục của New Mexico hủy bỏ khoản cam kết 100 triệu đô la Mỹ và hệ thống Hưu trí Virginia, có 350 triệu đô la Mỹ đầu tư vào Vista, cho biết họ đang theo dõi tình hình. Vào cuối tháng 11.2020, chủ tịch lâu năm của Vista, Brian Sheth, thông báo ông sẽ rời công ty, nói với Forbes rằng quyết định của ông không liên quan gì đến những vi phạm mà Smith thú nhận: “Tôi biết đối với Robert và Vista, điều tốt nhất vẫn chưa đến.” Vista gần đây đã đảm bảo cam kết bổ sung 2,7 tỉ đô la Mỹ và hiện tự hào là đang quản lý 73 tỉ đô la Mỹ tài sản.

Vào tháng 11, Brockman từ chức CEO của Reynolds để chuẩn bị cho phiên tòa của mình. Cho đến nay, chính quyền Bermuda và Thụy Sĩ đã đóng băng tài khoản của ông, và Tamine đang hợp tác với các nhà chức trách. Các luật sư của Brockman nói ông đang bị chứng mất trí nhớ giai đoạn đầu. Đến thời điểm này, các luật sư của ông đã thuyết phục được tòa án chuyển vụ án từ San Francisco đến Houston vì tình trạng sức khỏe của Brockman ngày càng giảm sút.

Các công tố viên liên bang bác bỏ các triệu chứng của Brockman là “tình trạng bất ổn vô định hình” và chỉ ra lời khai khi còn sáng suốt của ông từ năm 2019, cũng như bản ghi nhớ dài mà ông gửi cho phó chủ tịch Reynolds vào tháng 5.2020 báo trước tình hình thật sự mà ông dự kiến: “Mục tiêu của tôi là làm việc thêm 4-5 năm nữa để dạy cho thế hệ tiếp theo mọi thứ mà tôi biết về cách điều hành công ty hiệu quả.”

—Với thông tin bổ sung của Antoine Gara

Những đại gia trốn thuế

Một danh sách dài gồm những kẻ trốn thuế lâu năm trước khi Robert F. Smith thừa nhận tội danh gửi 200 triệu đô la Mỹ vào tài khoản nước ngoài vào năm ngoái. Tùy thuộc vào kết quả của phiên tòa xét xử Bob Brockman, có thỂ ông này sẽ nhanh chóng vượt lên tốp đầu.

Walter Anderson

Doanh nhân lĩnh vực viễn thông và tàu vũ trụ đã nhận tội vào năm 2006 khi không khai thuế khoản thu nhập 365 triệu đô la Mỹ mà ông chuyển ra nước ngoài. Nhận bản án chín năm tù và được lệnh bồi thường 23 triệu đô la Mỹ; ông đã được ra tù năm 2012.

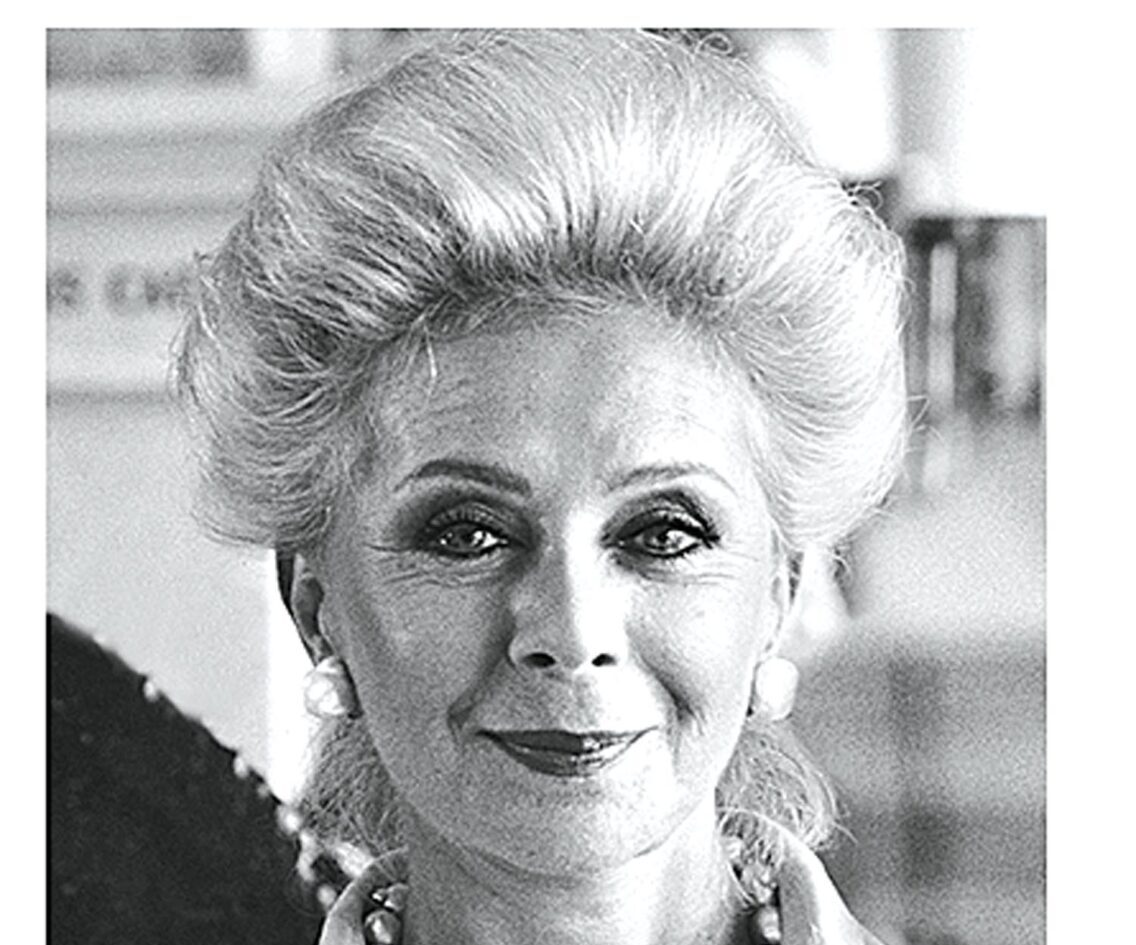

Leona Helmsley

Nổi tiếng với câu nói “Chúng tôi không đóng thuế; có rất ít những người chịu đóng thuế,” bà bị kết án 16 năm vì đã hô biến hàng triệu đô la Mỹ tiền tu sửa nhà thành khoản chi phí kinh doanh. Qua đời năm 2007; để lại 12 triệu đô la Mỹ cho con chó của bà.

Igor Olenicoff

Lập trình viên sinh ra ở Nga đứng sau công ty Olen Properties ở California đã nhận tội vào năm 2007 vì đã giấu 200 triệu đô la Mỹ chuyển ra nước ngoài. Đã thoát án tù và chỉ chịu hai năm quản chế cùng một hóa đơn đóng thuế 52 triệu đô la Mỹ. Năm nay 78 tuổi, tài sản của ông này là 4,3 tỉ đô la Mỹ.

Ty Warner

Ông trùm Beanie Babies đã thừa nhận tội danh gửi một khoản bí mật 80 triệu đô la Mỹ vào một ngân hàng Thụy Sĩ vào năm 1996 và không khai thuế thu nhập 24 triệu đô la Mỹ. Ông phải trả 70 triệu đô la Mỹ cho cục Dự trữ liên bang nhưng tránh được án tù. Bây giờ 76 tuổi, ông có tài sản bốn tỉ đô la Mỹ.

Sam và Charles Wyly

Mấy anh em sở hữu chuỗi cửa hàng thủ công mỹ nghệ Michaels giấu lợi nhuận trong các quỹ tín thác ở nước ngoài. Họ bị cục Dự trữ liên bang giám sát năm 2010. Sam (trái) đã dàn xếp khoản tiền 500 triệu đô la Mỹ. Charles qua đời năm 2011; Sam, 86 tuổi, sống trong nhà dưỡng lão ở Dallas.

Minh họa Emmanuel Polanco

Biên dịch: Quỳnh Anh

Bài viết đăng trên Forbes Việt Nam số tháng 6.2021

Xem thêm

1 năm trước

Danh sách: Tài sản tỉ phú Hàn lao dốc