- Tiêu điểm

- Danh sách

- 25 Thương hiệu Công ty Hàng tiêu dùng cá nhân & Công nghiệp dẫn đầu

- 50 công ty niêm yết tốt nhất 2023

- 20 Gia đình kinh doanh hàng đầu

- 25 thương hiệu công ty F&B dẫn đầu

- 50 công ty niêm yết tốt nhất 2022

- Tỉ phú Việt Nam trong danh sách Tỉ phú thế giới 2022

- Danh sách 20 nữ quản lý chuyên nghiệp

- Danh sách Under 30 năm 2022

- 50 công ty niêm yết tốt nhất 2021

- 20 Phụ nữ Việt Nam truyền cảm hứng 2021

- Categories

- Multimedia

- ForbesWomen

- Sự kiện

- Ấn phẩm

8 nhà đầu tư vĩ đại chia sẻ về chiến lược và bài học cuộc sống đã dẫn dắt họ đến thành công.

Trong hơn 105 năm qua, Forbes đã ghi nhận những nhà đầu tư đại tài và có tư duy kinh doanh tốt nhất lịch sử thế giới. Năm 1969, Forbes lần đầu ghi nhận thông tin về Warren Buffett. Vào thời điểm đó, Buffett Partnership – công ty có trụ sở tại Omaha của Warren Buffett tuy mới chỉ có 12 năm thành lập nhưng đã đạt giá trị vốn hóa 100 triệu USD và lãi kép hằng năm là 31%.

Trong một bài viết, Buffett từng nhận xét thị trường chứng khoán có diễn biến khó lường, như một “người bạn đồng hành có tâm lý thất thường.” Ông đưa ra lời khuyên rằng các nhà đầu tư nên có nghiên cứu cơ bản để làm nền tảng cho những quyết định đầu tư và chỉ nên rót tiền khi cổ phiếu theo họ có mức giá hợp lý.

Sau một năm 2022 ảm đạm khi ghi nhận mức giảm 19%, đến thời điểm hiện tại, thị trường chứng khoán Mỹ tính theo chỉ số S&P 500 đã tăng gần 16%. Trong nửa đầu năm 2023, chỉ số công nghệ Nasdaq Composite tăng 31,7%, với động lực phần lớn từ tâm lý hào hứng dành cho trí tuệ nhân tạo (AI) và các công ty đi tiên phong về công nghệ mang tính đột phá như Nvidia, Microsoft và Alphabet. Nasdaq Composite đang có nửa đầu năm tốt nhất kể từ năm 1983. Trong năm 2022, chỉ số này giảm 33%.

Vậy nửa sau của năm 2023 sẽ như thế nào?

Mặc cho Cục Dự trữ Liên bang Mỹ (fed) nâng lãi suất và đặt ra nhiệm vụ hạ nhiệt nền kinh tế để giảm lạm phát, GDP của Mỹ vẫn tăng trưởng khi đạt mốc 2% trong quý đầu năm 2023 và tỉ lệ thất nghiệp vẫn duy trì ở mức thấp. Nhóm ngân hàng lớn nhất nước Mỹ ghi nhận tình hình hoạt động khả quan khi trải qua đợt kiểm tra xác định sự ổn định và mạnh mẽ của hệ thống của Fed, và ngân hàng trong khu vực dường như vẫn giữ sự ổn định.

Tuy vậy, vẫn có những câu hỏi cho các yêu cầu về tăng vốn, cùng với khoản lỗ trên bảng cân đối kế toán của hàng trăm ngân hàng, sẽ có tác động như thế nào đến lĩnh vực này. Thêm vào đó, liệu có một cuộc tháo chạy bị kích hoạt khi xuất hiện tin tức không tích cực về ngành ngân hàng do sự cuồng loạn trên mạng xã hội hay không?

Đưa ra quyết định dựa trên các chỉ số kinh tế trong ngắn hạn là lựa chọn tốt nhất dành cho các nhà đầu tư chuyên nghiệp. Một chiến thuật thông minh là có hướng đi dài hạn, tiếp nhận thông tin từ những nhà đầu tư thành công và chứng minh được năng lực. Trong năm 2022, Forbes đã ra mắt dịch vụ tư vấn đầu tư hằng tháng với tên gọi Forbes Billionaire Investor. Không chỉ ghi nhận cổ phiếu được các nhà đầu tư thông minh và thành công nhất thế giới ưu thích, Forbes Billionaire Investor còn mang đến những cuộc phỏng vấn chuyên sau và đầy đủ thông tin với nhóm nhà đầu tư lỗi lạc này.

Nhân dịp Ngày Độc Lập vào ngày 4.7 vừa qua, Forbes đã tuyển tập một vài triết lý đầu tư và cuộc sống dựa trên các cuộc phỏng vấn gần đây với tám nhà đầu tư vĩ đại dưới đây.

1. David Rubenstein

Khối tài sản ròng: 3,1 tỉ USD

Nhà đồng sáng lập và chủ tịch điều hành của Carlyle Group

Toán học và quản lý vi mô

“Đây là điểm chung của những nhà đầu tư vĩ đại: Họ xuất thân từ những gia đình thuộc tầng lớp trung lưu, lao động phổ thông và được giáo dục khá tốt. Họ hoàn thành hết trung học và có nền tảng toán học tương đối tốt. Họ có năng lực tò mò rất cao. Họ thực sự thích tìm hiểu thông tin càng nhiều càng tốt, kể cả khi đó không phải lĩnh vực mà bản thân đang đầu tư. Họ dễ dàng tiếp nhận thông tin và thích đưa ra quyết định cuối cùng. Họ không muốn để người khác đưa ra quyết định thay mình và khi có một quyết định tồi tệ, họ sẽ chấp nhận điều đó và hướng tới việc tiếp theo.”

Lời khuyên cho các nhà đầu tư mới

“Điều quan trọng nhất là cách tìm hiểu thông tin, biết mình đang làm gì và đừng cho tự tin quá mức, cũng như có kỳ vọng thiếu thực tế. Hãy thực tế về số vốn có thể thu về. Điều quan trọng nhất cần phải nhận ra là sai lầm lớn nhất mà mọi người mắc phải, đó là bán cổ phiếu khi thị trường sụt giảm và đầu tư khi thị trường tăng.”

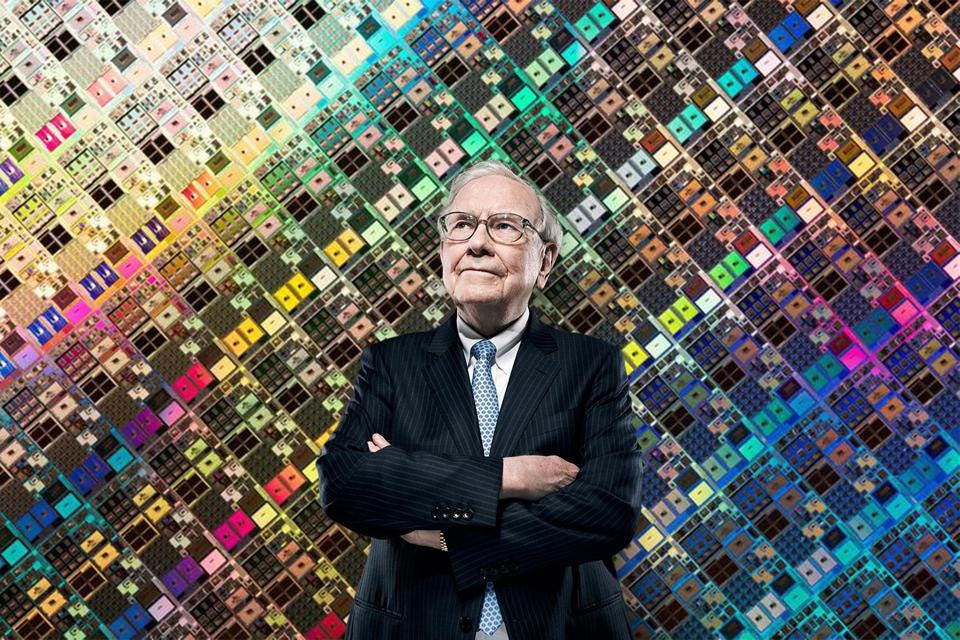

2.Warren Buffett

Khối tài sản ròng: 112,5 tỉ USD

CEO và chủ tịch của Berkshire Hathaway

Triển vọng và nguy cơ từ trí tuệ nhân tạo (AI)

AI có thể mang đến những điều tuyệt vời. Bill Gates đã giới thiệu cho tôi phiên bản AI mới nhất, hoặc chưa phải như vậy. Nhưng đây là phiên bản mà ông ấy nghĩ tôi có thể thực hiện được và công nghệ này đã làm những điều kỳ diệu. Song AI lại không thể kể chuyện đùa. Khi có một thứ gì đó làm được mọi thứ, điều đó khiến tôi có đôi chút lo ngại vì chúng ta không thể nào tạo ra thứ này.

Tôi cũng sẽ có nhận định về tương tự về AI tương. Công nghệ này có thể mang đến bước chuyển trên toàn thế giới, ngoại trừ cách con người hành xử và tư duy. Và đó là một bước tiến lớn cần thực hiện.”

Cơ hội

“Thế giới đang thay đổi nhưng những điều mới mới mẻ không lấy đi cơ hội. Việc những người khác mắc sai lầm mang đến cho bạn cơ hội và tôi có thể nói rằng trong 58 năm dẫn dắt Berkshire Hathaway, chúng tôi đã chứng kiến số lượng người đưa ra quyết định thiếu cân nhắc tăng lên. Nguyên nhân đến từ việc họ có thể dễ dàng kiếm tiền hơn so với thời điểm chúng tôi mới tham gia đầu tư. Do đó, có người có thể thành lập 10 hoặc 15 công ty bảo hiểm trong 10 năm qua, và có thể trở nên giàu có từ việc có kỹ năng kiếm tiền, bất kể việc kinh doanh sau cùng có thành công hay không.”

Chủ nghĩa bộ lạc và nước Mỹ

“Bây giờ, tôi cho rằng vấn đề mà chúng ta gặp phải là tinh thần đảng phái. Có vẻ như đây động thái thiên về chủ nghĩa bộ lạc. Và chủ nghĩa bộ lạc cũng không hoạt động hiệu quả, khi có thể dẫn đến việc thiếu đi sự liên hệ và thấu hiểu giữa những nhóm khác nhau, hình thành tâm lý bầy đàn. Mặc cho điều đó, tôi vẫn lạc quan về tương lai của nước Mỹ, nơi tôi muốn được sinh ra và từng đương đầu với những thách thức to lớn trong quá khứ. Chúng ta cần đưa ra các giải pháp khác nhau về cách giải quyết những vấn đề quan trọng.

Đến nay, điều này có vẻ không hứa hẹn lắm, nhưng tôi chắc chắn điều đó cũng tương tự khi Abraham Lincoln xem xét những gì đã diễn ra trong cuộc nội chiến. Mặc cho thách thức lớn, tôi tin tưởng rằng Mỹ sẽ có khả năng làm nên những điều kỳ diệu và sẽ không ngạc nhiên nếu chúng ta một lần nữa lập lại điều tuyệt vời đó.”

3.Ron Baron

Khối tài sản ròng: 4,9 tỉ USD

Chủ tịch và CEO của Baron Funds

Chuyển đổi từ đầu tư giá trị sang tăng trưởng

“Khi bắt đầu tham gia đầu tư, tôi quan tâm đến giá trị của một doanh nghiệp. Việc này dựa trên những gì tôi nhìn nhận về giá trị của một doanh nghiệp và mua lại số cổ phiếu có mức chênh lệch với giá trị đó. Tôi từng đầu tư vào nhiều cổ phiếu như vậy. Hầu hết mang lại kết quả tốt, số khác lại chỉ là những khoản đầu tư tồi tệ và tôi khó thoái vốn. Vì vậy, tôi cho rằng đó không phải ý tưởng tốt. Do đó, tôi tập trung đầu tư vào những doanh nghiệp tốt có tiềm năng tăng trưởng, được điều hành bởi những con người tuyệt vời và có lợi thế cạnh tranh. Tôi thiên về tăng trưởng doanh thu hơn tăng trưởng EPS.”

Lời khuyên cho bản thân ở tuổi 20

“Bạn phải yêu thích việc mình làm, thực sự làm việc chăm chỉ và đặt danh tiếng của bản thân lên trên mọi thứ khác. Đó là ưu tiên cách bạn hành động với sự chính trực, kể cả khi không ai quan sát và tự hào về điều đó. Bạn phải tự hỏi mình rằng, liệu bản thân cảm thấy tự hào không? Khi mới vào nghề, tôi đã nhận được sự trợ giúp từ Jay Pritzker. Ông ấy từng nói với tôi rằng ‘Nếu cần đạt thỏa thuận bằng văn bản, thì anh đang làm việc với sai người rồi.’ Bạn cần phải biết giữ chữ tín và lời nói đi đôi với việc làm. Đó thực sự là một bài học lớn. Hãy giữ lời hứa và trở thành người có giá trị trong lời nói.”

Khoản đầu tư tốt nhất của Ron Baron

“Khoản đầu tư tốt nhất của chúng tôi là Tesla. Đây là công ty mà chúng tôi rót vốn nhiều nhất và sẽ tiếp tục làm điều đó trong tương lai. Từ năm 2014-2016, chúng tôi đã đầu tư 380 triệu USD, giúp các khách hàng thu về hàng tỉ đô la Mỹ lợi nhuận trong nhiều năm qua. Tôi nghĩ rằng chúng tôi sẽ thu về gấp năm đến bảy lần từ khoản đầu tư của mình trong 10 năm tới. Hiện tại, chúng tôi cũng đang đầu tư mạnh vào SpaceX.”

4.Sam Zell

Khối tài sản ròng: 5,2 tỉ USD

Nhà sáng lập của Equity Group Investments

Sự thống trị của đồng đô la Mỹ

“Mối lo ngại lớn nhất của tôi là đồng đô la Mỹ mất đi vị thế đồng tiền dự trữ hàng đầu thế giới. Tôi cho rằng không có ai thực sự hiểu rõ đồng đô la mang lại lợi ích lớn đến mức nào cho nước Mỹ. Đối với mức sống, chúng ta thực tế là đồng tiền dự trữ và có thể in ra tiền. Nhưng như mọi kịch bản có thể xảy ra, nếu nước Mỹ hạ giá trị của đồng đô la xuống đến mức khiến mọi người mất niềm tin vào đồng tiền dự trữ, điều đó sẽ có ảnh hưởng khá lớn đến tổng thể nền kinh tế.”

Trung hòa khí thải carbon

“Chính quyền tổng thống Biden đã nỗ lực đưa ra những động thái để kìm hãm sự phát triển của nhiên liệu hóa thạch. Theo tôi, quyết định của họ từ một giả định sai lầm rằng trong khoảng thời gian ngắn, tương tự như California, sẽ không còn ô tô chạy bằng nhiên liệu phát thải carbon nào vào năm 2035. Tôi cho rằng rất khó để có thể loại bỏ hoàn toàn nguồn năng lượng carbon trong khoảng thời gian như vậy. Tôi còn không nghĩ rằng việc đó đang đến gần.”

Tầm quan trọng của thanh khoản

“Thành khoản đồng nghĩa với giá trị. Do vậy, chúng tôi khuyên các công ty của mình duy trì mức thanh khoản cao. Bởi vì sau cùng, mọi giai đoạn khó khăn về kinh tế đều kết thúc bằng một sự kiện về thanh khoản và thách thức về thanh khoản thực sự.”

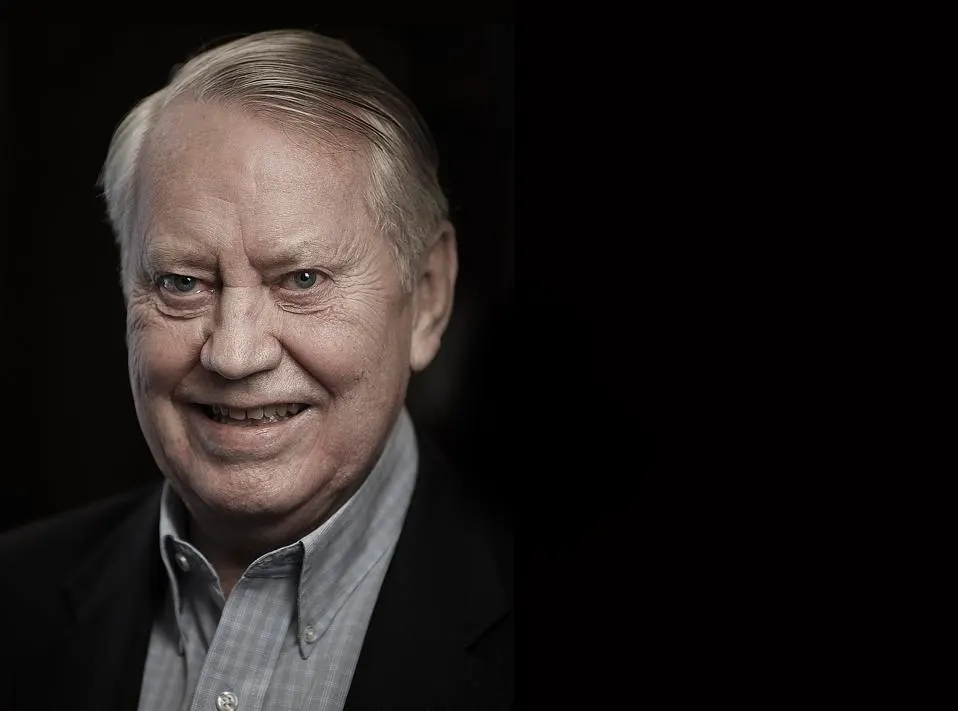

5.Leon Cooperman

Khối tài sản ròng: 2,5 tỉ USD

Nhà sáng lập của Omega Advisors

Tại sao lại đầu tư có giá trị?

“Tôi luôn định hướng giá trị và muốn khoản đầu tư mang về nhiều giá trị hơn số tiền đã bỏ ra. Từ quan sát của mình, tôi nhận thấy công nghệ như một con dao hai lưỡi, khi có tác động tích cực lẫn tiêu cực vì những sáng kiến mới có thể làm cho những cái đi trước trở nên lỗi thời. Do vậy, tôi thấy việc đầu tư một khoản tiền lớn vào các mảng kinh doanh không tồn tại lâu là quyết định thiếu hợp lý. Meta là một ví dụ hoàn hảo và công ty dường như đang bị TikTok giành lấy thị phần.”

Lời khuyên dành cho những người trẻ (từ 20 trở đi)

“Lời khuyên quan trọng nhất dành mà tôi muốn dành cho các bạn trẻ là hãy làm những gì mình yêu thích và đam mê việc mình làm. Tôi dành ra 80 giờ mỗi tuần để làm việc, nhưng chưa bao giờ xem đó như công việc. Tôi yêu thích việc mình làm.”

6.Mario Gabelli

Khối tài sản: 1,6 tỉ USD

CEO của Gamco Investors

Chuyển hướng tiếp cận sang nghiên cứu đầu tư

“Về cơ bản, bạn bắt đầu nghiên cứu, phân tích doanh nghiệp từ việc xem báo cáo tài chính. Khi theo sát một công ty đó, bạn nghiên cứu sâu hơn bằng cách đọc mọi tạp chí thương mại, tham dự hội toàn bộ hội nghị và đến gặp năm hoặc sáu công ty, rồi tiếp nhận chia sẻ từ những người trong ngành. Chúng tôi sẽ áp dụng phương thức Bottom-up (đầu tư từ dưới lên) để có cái nhìn toàn diện về một lĩnh vực nào đó.”

Lời khuyên cho những người trẻ (từ 20 trở lên)

“Các nhà đầu tư mới nên có tầm nhìn dài hạn, thay vì chỉ tập trung vào những gì thu về trong ngắn hạn. Đó là khái niệm gộp giá trị trong một khoảng thời gian dài. Tôi từng đưa ra một lời khuyên khi tới trò chuyện tại một trường đại học về con đường để trở thành tỉ phú. Đó là tích lũy từ khoản tiền nhỏ. Mỗi tuần, bạn dành ra 35 USD và tăng số tiền đó lên 4,6,8,10% trong 40 năm tới. Do đó, hãy học cách đầu tư với số vốn nhỏ.”

7.Glenn Dubin

Khối tài sản ròng: 2,8 tỉ USD

Nhà sáng lập Dubin & Co.

Tận dụng xu hướng trên thị trường và đầu tư vào những tài sản, doanh nghiệp tốt nhất

“Tôi đang tìm kiếm một chiến lược, một khu vực, một lớp đầu tư đang trong điều kiện thuận lợi. Đó có thể là một thị trường mới, sản phẩm mới và sự thay đổi lâu dài trong chu kỳ đầu tư. Sau đó, bạn dựa trên chiến lược và lĩnh vực kinh doanh mà mình đang đầu tư để tìm đến những người có năng lực, bất kể đó là nhân viên quản lý danh mục đầu tư, nhà giao dịch, nhà phân tích hay nhà phân tích định lượng. Từ việc kết hợp hai yếu tố này với nhau, tỉ lệ thành công của bạn sẽ tăng lên đáng kể.”

Tầm quan trọng của kinh doanh

“Rất nhiều nhà đầu tư hiện nay chỉ tập trung vào giai đoạn lãi suất hạ xuống, thời điểm thuận lợi để rót tiền vào các tài sản có tính rủi ro. Chúng ta đang trong chu kỳ thắt chặt tiền tệ. Trong một khoảng thời gian tương đối ngắn, lãi suất đã tăng từ 0 lên 5%, gây ra thách thức đối với hệ thống tài chính. Việc không có kinh nghiệm về đầu tư trong giai đoạn lãi suất tăng cao sẽ đẩy bạn vào thế bất lợi thực sự.”

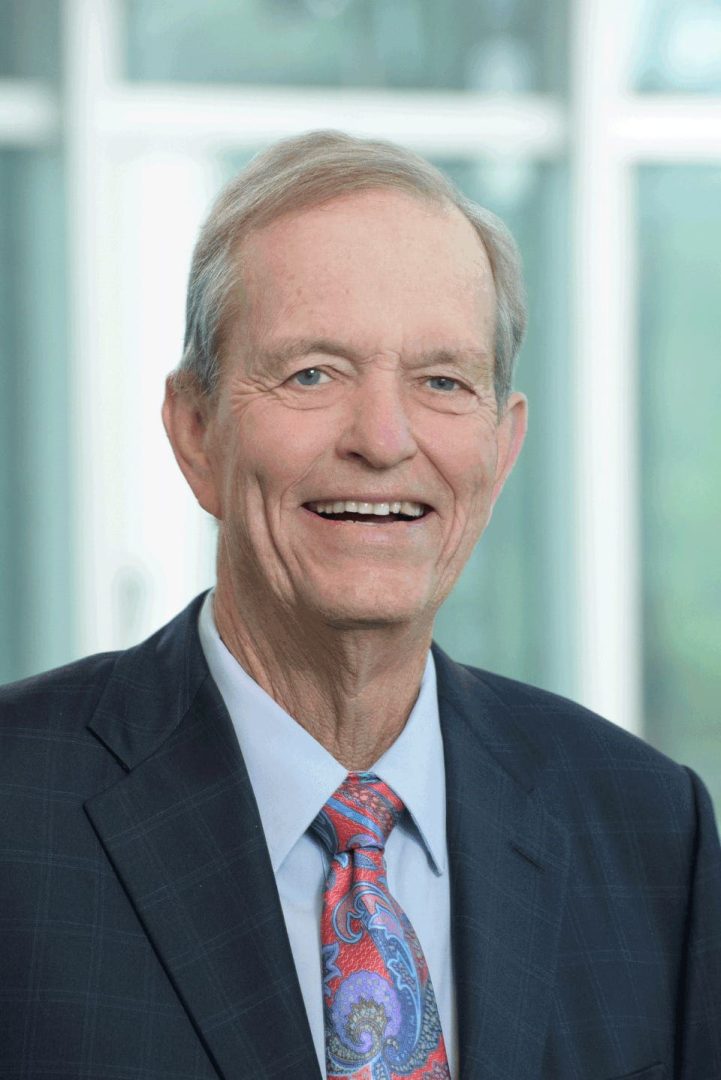

8.Thomas James

Khối tài sản ròng 2,3 tỉ USD

Chủ tịch của Emeritus, Raymond James Financial

Đầu tư vào sự ổn định

“Tôi muốn đầu tư vào cổ phiếu của những công ty mang lại nguồn doanh thu ổn định và tăng trưởng. Hiện nay, tôi đang đầu tư vào Verizon (VZ). Công ty này có tỉ lệ cổ tức tốt, ở mức 7%, và đang giao dịch ở mức giá thấp nhất trong 5 năm qua (tỉ số P/E ở mức 7). Tôi không lo lắng về khả năng phá sản của Verizon.”

Không cố gắng dự đoán về tương lai của thị trường và dựa vào đó để đầu tư

“Nếu bạn nhìn vào gần như toàn bộ giai đoạn 10 năm qua, thị trường chứng khoán đã ghi nhận giá trị tăng lên. Không nhiều người giỏi về đoán đỉnh bắt đáy cổ phiếu. Do vậy, tôi sẽ đưa ra lời khuyên áp dụng chiến thuật ‘trung bình hóa chi phí đầu tư’ là đầu tư một lượng tiền cố định trong nhiều năm. Chúng tôi sẽ khuyên khách hàng đầu tư chậm rãi trong hai năm tới, thực hiện tám lần mỗi quý. Bạn không thể nào dự đoán chính xác thị trường trong dài hạn.”

Tránh đầu tư dựa trên những tin đồn hoặc thông tin chưa xác thực

“Đừng nên đầu tư dựa trên những chia sẻ từ người khác khi không hoàn toàn nắm bắt yếu tố cơ bản và nền tảng của một doanh nghiệp. Trường kinh doanh tốt nhất để tôi tích lũy kinh nghiệm là từ những trải nghiệm thực tế, như giai đoạn thị trường chứng khoán lao dốc vào năm 1974. Nếu bạn muốn đánh bật sự kiêu ngạo của mình ra khỏi đầu, hãy trải qua một giai đoạn như thế. Bạn phải chấp nhận rủi ro khi đầu tư, nhưng đúng thời điểm và nắm rõ lợi nhuận có thể thu về. Nhiều nhà đầu tư cá nhân ngần ngại đầu tư khi thị trường đi xuống, nhưng tôi lại trái ngược với họ.”

Biên dịch: Minh Tuấn

Xem thêm

8 tháng trước

Berkshire Hathaway có lượng tiền mặt kỷ lục 157,2 tỉ USD9 tháng trước

“James Bond của giới từ thiện” Chuck Feeney qua đời