Người đứng sau khoản đầu tư 1,9 tỉ USD vào Adani Group là ai?

Rajiv Jain, nhà sáng lập của GQG Partners có trụ sở tại Fort Lauderdale nổi tiếng với các khoản đầu tư lớn vào những ngành công nghiệp lâu đời như dầu khí và thuốc lá, có khoản đầu tư lớn nhất và mạo hiểm nhất vào tập đoàn Adani.

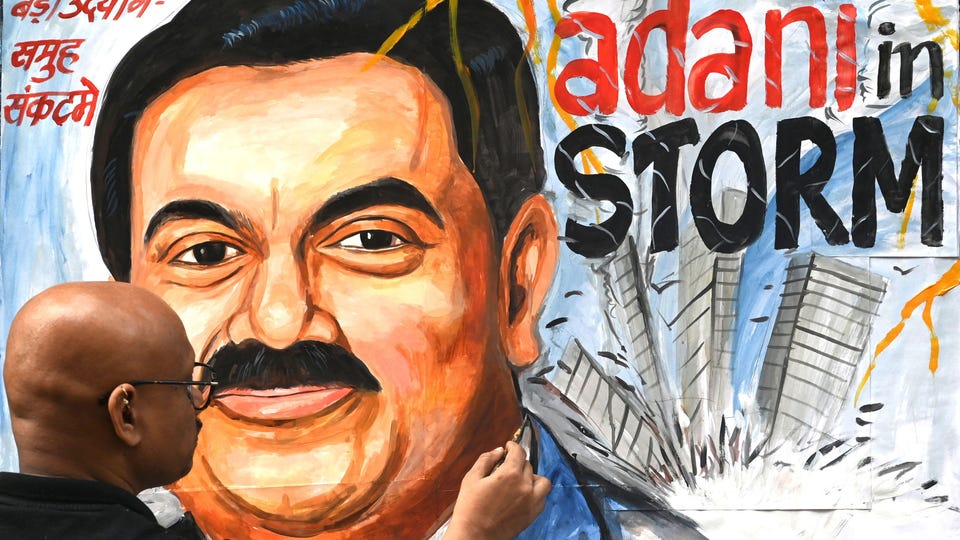

Tỉ phú Ấn Độ Gautam Adani cuối cùng cũng đã đón nhận một vài tin vui. Vào ngày 2.3, Adani Group thông báo nhận về khoản đầu tư trị giá 1,9 tỉ USD cho bốn công ty trực thuộc, giúp giá cổ phiếu của các công ty này tăng lên sau nhiều tuần giảm mạnh với phần lớn nguyên nhân đến từ báo cáo của công ty nghiên cứu bán khống Hindenburg Research. Qua đó, giúp khối tài sản ròng của ông Adani tăng thêm 3,8 tỉ USD lên 42,7 tỉ USD ghi nhận vào ngày 3.3, song vẫn thấp hơn rất nhiều so với mức đỉnh 158 tỉ USD vào cuối tháng 9.2022.

Khoản đầu tư trên từ tỉ phú Rajiv Jain, nhà sáng lập kiêm chủ tịch và giám đốc đầu tư (CIO) của GQG Partners – công ty đầu tư và quản lý tài sản có trụ sở tại Fort Lauderdale, Florida (Mỹ) niêm yết cổ phiếu trên Sở giao dịch chứng khoán Úc (ASX) vào tháng 10.2021. Theo hồ sơ của GQG gửi lên ASX, ông Jain nắm 69% cổ phần trong công ty với giá trị xấp xỉ 2 tỉ USD.

Người phát ngôn của GQG chưa ngay lập tức phản hồi yêu cầu đưa ra bình luận từ Forbes.

Thành lập vào năm 2016, Rajiv Jain đã tăng giá trị tài sản đang quản lý của GQG Partners lên 92 tỉ USD, với một vài khoản đầu tư lớn vào cổ phần của các công ty dầu khí là ExxonMobil và Petrobras, cũng như hai tập đoàn thuốc lá Philip Morris và British American Tobacco (BAT). Khoản đầu tư vào các công ty trực thuộc Adani Group là sự khác biệt xét đến tình hình biến động trên thị trường của tập đoàn này trong thời gian gần đây.

Theo hồ sơ của Adani Group, nhóm bốn công ty trực thuộc nhận vốn đầu tư từ GQG gồm Adani Ports, Adani Green Energy, Adani Transmission và Adani Enterprises. Sau khi công bố khoản đầu tư này, bốn công ty đều ghi nhận giá cổ phiếu tăng lên, với Adani Enterprises tăng 17% sau nhiều tuần tụt giảm do báo cáo của Hindenburg Research. GQG đã đại diện cho nhiều quỹ hưu trí và khách hàng tổ chức khác nhau đầu tư vào các công ty của Adani, bao gồm vốn đầu tư gần 480 triệu USD thông qua Goldman Sachs GQG Partners International Opportunities Fund, quỹ đầu tư với giá trị tài sản đang quản lý 25 tỉ USD mà GQG điều hành cho đơn vị về quản lý tài sản thuộc Goldman Sachs.

“Tôi cảm thấy hào hứng với vị thế ban đầu trong các công ty của Adani Group. Các công ty này hiện sở hữu và vận hành một vài trong số những cơ sở hạ tầng lớn nhất, cũng như quan trọng nhất của Ấn Độ và trên toàn thế giới. Còn Gautam Adani được đánh giá là một trong những doanh nhân giỏi nhất trong thế hệ của ông,” Rajiv Jain cho biết thông cáo báo chí về khoản đầu tư.

Vào ngày 1.3, tòa án Tối cao Ấn Độ yêu cầu cơ quan quản lý thị trường chứng khoán nước này là Ủy ban Giao dịch và Chứng khoán Ấn Độ (SEBI) mở cuộc điều tra vào các cáo buộc liên quan đến Adani Group về vấn đề gian lận chứng khoán và không tiết lộ những bên liên quan trong giao dịch.

Trước đó, Forbes đưa tin một vài giao dịch liên quan đến các quỹ nước ngoài tại Singapore và Cyprus có liên hệ với anh trai của Gautam Adani, Vinod Adani dường như được thiết kế để mang lại lợi ích cho Adani Group. Các thỏa thuận cũng khiến cho những cáo buộc của Hindenburg về đòn bẩy tài chính được che giấu và những vi phạm trong kế toán của Adani Group trở nên đáng tin hơn.

Adani Group phủ nhận các buộc từ Hindenburg Research. “Adani Group sẵn sàng tiếp nhận yêu cầu từ Tòa án Tối cao Ấn Độ. Quyết định cuối cùng sẽ được đưa ra trong khoảng thời gian quy định. Sự thật sẽ giành chiến thắng,” Gautam Adani cho biết trong bài viết trên Twitter hôm 2.3.

Sinh ra tại Ấn Độ, Rajiv Jain học và tốt nghiệp thạc sĩ ngành kiểm toán tại đại học Ajmer ở bang Rajasthan, trước khi theo học chương trình thạc sĩ quản trị kinh doanh (M.B.A) hai ngành tài chính và kinh doanh quốc tế ở đại học Miami. Sau đó, ông Jain trở thành nhà phân tích vốn chủ sở hữu quốc tế cho Swiss Bank Corporation và gia nhập công ty quản lý tài sản Vontobel vào tháng 11.1994, đảm nhận vai trò đồng quản lý danh mục đầu tư tại các thị trường mới nổi và vốn chủ sở hữu quốc tế. Năm 2002, ông trở thành giám đốc đầu tư và thắng chức lên vị trí đồng giám đốc điều hành vào năm 2014. Tại Vontobel, Jain giúp công ty tăng giá trị tài sản đang quản lý từ 400 triệu USD lên gần 50 tỉ USD.

Vào năm 2016, Rajiv Jain rời Vontobel để thành lập GQG Partners tại Florida và nổi tiếng là người tập trung vào lợi nhuận của công ty thay vì đi theo những xu hướng mới nhất trên thị trường. Jain có những khoản đầu tư lớn trong các lĩnh vực năng lượng, khai thác, thuốc lá, thuốc tiêu dùng, chăm sóc sức khỏe và ngân hàng (hãng sản xuất vi xử lý của Đài Loan TSMC là công ty công nghệ duy nhất được Forbes ghi nhận nằm trong danh mục đầu tư của GQG).

Trong một cuộc phỏng vấn với Bridgehouse Asset Managers có trụ sở tại Toronto, Mỹ hồi tháng 7.2022, Rajiv Jain cho biết “Chúng tôi tin tưởng lợi nhuận thúc đẩy giá cổ phiếu, khi có rất ít cơ hội từ thị trường để mang lại lợi thế về thông tin và các nhà đầu tư tập trung quá nhiều vào kết quả trong ngắn hạn. Giá trị cốt lõi trong triết lý của chúng tôi là tạo ra hướng đầu tư vào các lĩnh vực kinh doanh chất lượng, phát triển bền vững với mức giá phù hợp.”

Mặc cho những cáo buộc từ Hindenburg Research về thao túng cổ phiếu và gian lận kế toán, khoản đầu tư 1,9 tỉ USD của GQG thể hiện Rajiv Jain nhìn nhận Adani Group là thương vụ “đặt cược tốt”. “Chúng tôi tin tưởng các công ty của Adani Group sẽ có triển vọng tăng trưởng bền vững trong dài hạn,” Jain cho biết.

Bên cạnh khoản đầu tư vào Adani Group, GQG cũng rót vốn vào một số công ty Ấn Độ khác, với 34% trong 9,9 tỉ USD của quỹ thị trường mới nổi dành cho các doanh nghiệp tại quốc gia Nam Á này, nhiều hơn bất kỳ nước nào khác trên thế giới.

Nhóm này bao gồm Reliance Industries của Mukesh Ambani, Ngân hàng Nhà nước Ấn Độ (SBI), Housing Development Finance Corp cung cấp dịch vụ tài chính nhà ở, ICICI Bank và tập đoàn ITC có trụ sở tại Kolkata. Ít nhất 5 quỹ đầu tư của GQG giữ vị trí trong tập đoàn năng lượng Pháp TotalEnergies, nắm 37,4% cổ phần trong Adani Total Gas và 20% cổ phần trong Adani Green Energy, trước đó Forbes đưa tin được công ty do Vinod Adani điều hành có trụ sở tại Mauritius mua lại với giá trị 2 tỉ USD trong năm 2021 (khoản đầu tư của GQG vào các công ty của Adani Group nâng giá cổ phiếu lên và giúp khối tài sản ròng của Vinod tăng 12% lên gần 9 tỉ USD).

Xem thêm

3 năm trước

Adani Group thuê công ty luật xử lý vụ kiện