Quỹ đầu cơ của Harris Kupperman thu hời nhờ sóng đầu tư “phi lý trí”

Quỹ đầu cơ Praetoriancapital của Harris Kupperman tăng trưởng nhờ sự cuồng loạn trong mọi ngóc ngách của thị trường, từ bitcoin đến khí đốt tự nhiên.

Đôi khi chất xúc tác tốt nhất cho sự nghiệp đầu tư thành công là sự may mắn đến đúng thời điểm. Năm 1997, lúc còn là học sinh trung học, Harris Kupperman bắt đầu bị ám ảnh với thị trường chứng khoán khi thông tin về khủng hoảng tài chính châu Á và hội chứng cuồng dotcom lan tràn trên truyền thông.

Vào thời điểm ông đến đại học Tulane hai năm sau đó, cổ phiếu công nghệ đã tăng gần 200% kể từ đợt IPO của Netscape vào mùa hè năm 1995 và tăng gấp đôi một lần nữa trong vài tháng tiếp theo. Ông nhận thấy nhiều công ty dotcom đã sụp đổ khi giai đoạn giới hạn giao dịch chấm dứt và các nhà đầu tư ban đầu bán phá giá cổ phiếu.

Đầu năm 2000, Kupperman, tên thường gọi là Kuppy, dùng 6.000 đô la Mỹ mà ông kiếm được từ công việc dọn vệ sinh hồ bơi ở bờ Bắc Long Island để bắt đầu mua quyền chọn bán – bán khống cổ phiếu một cách hiệu quả – của các công ty bùng nổ thời dotcom như Commerce One và Foundry Networks. Khi bong bóng phát nổ vào tháng 3.2000 và chỉ số Nasdaq giảm 80%, ông đã kiếm được ít tiền.

“Đầu năm, tôi có vài ngàn đô la Mỹ trong tài khoản và cuối năm tôi có vài trăm ngàn,” Kupperman, hiện 41 tuổi, tự hào kể. “Tôi đã ngộ ra nếu bạn suy nghĩ kỹ hơn những người khác, bạn có thể kiếm được rất nhiều tiền.”

Hai thập niên sau, quỹ đầu cơ Praetorian Capital của ông có 180 triệu đô la Mỹ tài sản đang được quản lý và tăng 593%, tính 20% phí hiệu suất và 1,25% phí quản lý kể từ khi bắt đầu nhận vốn bên ngoài vào năm 2019. Trong cả năm 2020 và 2021, quỹ của ông, đặt cược tập trung vào khoảng mười khoản đầu tư, có tỉ suất hoàn vốn hơn 100%.

Kupperman là kiểu nhà đầu tư chấp nhận đi đến bất cứ đâu, theo bất cứ sự kiện nào với hi vọng các khoản đầu tư của mình đạt lợi nhuận gấp năm lần. Ông không ngại giao dịch những thứ điên cuồng ngay cả khi ông nghĩ rằng chúng không có giá trị nội tại. Ví dụ vào cuối năm 2020 và đầu năm 2021, ông đã kiếm được lợi nhuận gấp sáu lần từ bitcoin.

“Đó là kiểu mô hình Ponzi. Mô hình này không có hiệu quả thực sự,” ông nói. “Nhưng có những thời điểm, đầu tư theo kiểu mô hình Ponzi là điều hoàn toàn tốt. Khi giá tăng vọt, sẽ rất có lợi.”

Ông tin rằng giá bitcoin sẽ tăng khi cục Dự trữ Liên bang Mỹ (Fed) bơm thanh khoản vào thị trường như trong những ngày đầu của đại dịch, và sẽ hạ xuống khi ngân hàng trung ương thắt chặt tiền tệ. Ông đã mua bitcoin với giá khoảng 9.200 đô la Mỹ vào mùa hè năm 2020 và vào cuối năm đó, tiền mã hóa này chiếm vị trí lớn nhất trong danh mục đầu tư của ông.

Vào tháng 3–4.2021, khi lạm phát bắt đầu vượt quá mục tiêu 2% của Fed, Kupperman tin rằng các chính sách tiền tệ dễ dãi của ngân hàng trung ương đã đi theo đúng lộ trình đề ra, vì vậy ông bán khi bitcoin giao dịch ở mức 58 ngàn đô la Mỹ, một vài tháng trước khi giá đạt đỉnh gần 70 ngàn đô la Mỹ. (Bitcoin hiện giao dịch ở mức khoảng 20 ngàn đô la Mỹ.)

Ngoài ra, ông còn thực hiện các đợt mua đầu cơ ăn theo đại dịch khác, với cổ phiếu trong thị trường khí đốt tự nhiên và súng cá nhân. Hiện giờ, ông lạc quan về thị trường nhà ở, khi lãi suất tăng cao là điều không ai muốn ở những nơi như Florida, vùng đất vẫn đang tiếp tục thu hút các cư dân di cư đến để tránh các bang có thuế cao.

Kupperman nói: “Cứ khoảng 18-24 tháng, lại có một ngành bùng phát và bạn có thể mua với giá rẻ. Đó là câu chuyện của cuộc đời tôi. Tôi kiên nhẫn – tôi đợi cho đến khi thị trường hoàn toàn cuồng loạn rồi mới mua.”

Năm 2003, Kupperman tốt nghiệp ngành lịch sử tại đại học Tulane, ra mắt một quỹ đầu cơ và chuyển đến Miami. Quỹ của ông hoạt động khá tốt, nhưng sau cuộc khủng hoảng tài chính năm 2008, ông đã đóng quỹ.

Năm 2010, ông tin rằng đất nước Mông Cổ giàu đồng và than đá sẽ phát triển bùng nổ, vì vậy ông nắm quyền kiểm soát một công ty bình phong ở Canada, đổi tên thành Mongolia Growth Group và bắt đầu đầu tư vào bất động sản ở Ulaanbaatar.

Thật không may, ngay sau khi Mongolia Growth Group mở văn phòng vào năm 2011, chính phủ nước này bắt đầu hạn chế đầu tư nước ngoài và tăng trưởng của công ty chậm đi rất nhiều. Hiện nay, phần lớn doanh thu 2,5 triệu đô la Mỹ của Mongolia Growth Group đến từ trang web bản tin cập nhật theo hướng dữ liệu có tên Kuppy’s Event Driven Monitor, không liên quan gì đến Mông Cổ và tính phí 400 đô la Mỹ mỗi tháng.

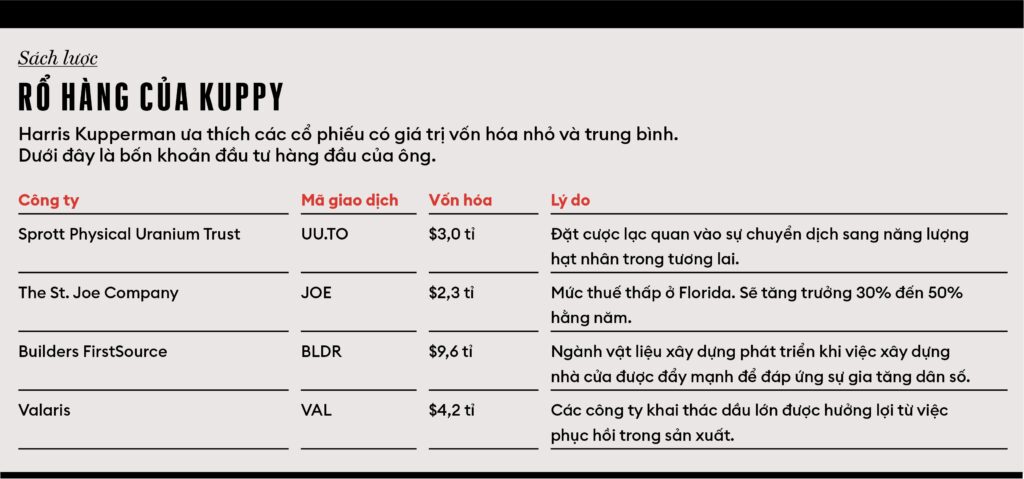

Năm 2019, ông tái khởi động quỹ Praetorian cùng Wes Cooper, cựu nhân viên Ernst & Young, chủ yếu sử dụng tiền riêng của họ. Các khoản đầu cơ lớn nhất của họ hiện nay bao gồm cổ phiếu từ thị trường uranium đã tăng giá suốt 14 năm và dầu thô.

Hiệu suất của các cổ phiếu năng lượng giúp Praetorian tiếp tục tăng trưởng trong năm nay, tăng 9,1% tính đến tháng 7.2022 so với mức giảm 13,3% của chỉ số S&P 500. Nhưng lãi suất tăng làm ảnh hưởng đến cổ phần của ông trong các công ty kinh doanh nhà ở như công ty St. Joe, một trong những khoản đầu tư hàng đầu của ông kể từ mùa thu năm 2020 (xem box “Rổ hàng của Kuppy”).

St. Joe sở hữu khoảng 69 ngàn héc ta đất ở Florida Panhandle và doanh thu tăng 66% vào năm 2021. Cổ phiếu tăng gấp ba lần từ 20 đô la Mỹ lên 60 đô la Mỹ trong khoảng thời gian từ tháng 9.2020 đến tháng 4.2022 nhưng sau đó đã giảm xuống còn 37 đô la Mỹ.

Kupperman cho biết: “Mọi người đều băn khoăn về lãi suất và các khoản thế chấp. Tôi không nghĩ sẽ có bất cứ thay đổi gì. Trong vòng một năm, lãi suất sẽ giảm xuống, nhưng những người từ New York sẽ tiếp tục đến Florida.”

Kupperman là đại gia bất động sản ở Florida, nhưng ông đã chuyển hoạt động của Praetorian đến Rincón, Puerto Rico, nơi có mức thuế thậm chí còn dễ chịu hơn. Ông đang cân nhắc đóng quỹ của mình khi đạt mốc 250 triệu đô la Mỹ tài sản. “Tôi có những người bạn quản lý hàng tỉ đô la Mỹ và họ có nhiều tiền hơn tôi,” ông nói, “nhưng tôi cũng chẳng thể tiêu hết toàn bộ số tiền mà tôi đã kiếm được trong sự nghiệp của mình.”

Biên dịch: Quỳnh Anh

Theo Forbes Việt Nam số 112, tháng 12.2022

Theo forbes.baovanhoa.vn (https://forbes.baovanhoa.vn/quy-dau-co-cua-harris-kupperman-thu-hoi-nho-song-dau-tu-phi-ly-tri)

Xem thêm

2 tháng trước

Tư duy ngược3 năm trước

Ficus gia tăng sở hữu ở các công ty con Seedcom1 năm trước

Chiến lược kinh doanh: Chia tách để tăng trưởng