COVID-19 thay đổi hành vi tiêu dùng của khách hàng, buộc doanh nghiệp bảo hiểm phải tiến nhanh hơn trên không gian mạng.

Những ngày giãn cách xã hội, một thành viên gia đình anh Hoàng Hữu Hải (Hà Nội) nhiễm COVID-19. Trong rủi có may, người thân của anh được các bác sĩ trong hệ thống Doctor Anywhere, một ứng dụng chẩn đoán và điều trị từ xa của Singapore có văn phòng tại Việt Nam hướng dẫn cách ly tại nhà nên hồi phục một cách tích cực.

Đây là một quyền lợi nằm trong gói sản phẩm bảo hiểm “Vững tâm mùa dịch” của tổng công ty Cổ phần Bảo hiểm Bưu điện (PTI). Giá hợp đồng 130 ngàn đồng, tương đương ba tô phở nếu nhiễm COVID-19 thì được bảo hiểm 60 triệu đồng.

Tương tự, tổng công ty Cổ phần Bảo hiểm Quân đội (MIC) cũng tung ra sản phẩm bảo hiểm “Khỏe mạnh trong mùa dịch” mà sau này chuỗi siêu thị Winmart mua sỉ tặng cho tất cả khách hàng của họ.

Nếu như trước đây bảo hiểm sức khỏe nằm viện cho các bệnh thông thường và bảo hiểm xe cơ giới là hai sản phẩm đẻ trứng vàng cho bảo hiểm phi nhân thọ, trong bối cảnh dịch bệnh, người tiêu dùng nảy sinh nhu cầu bảo hiểm sức khỏe mới liên quan đến COVID-19. Dù chưa mang lại doanh thu đáng kể, những thay đổi về sản phẩm kéo theo hành vi tiêu dùng trên online thúc đẩy các doanh nghiệp bảo hiểm chuyển mình mạnh mẽ trên không gian số.

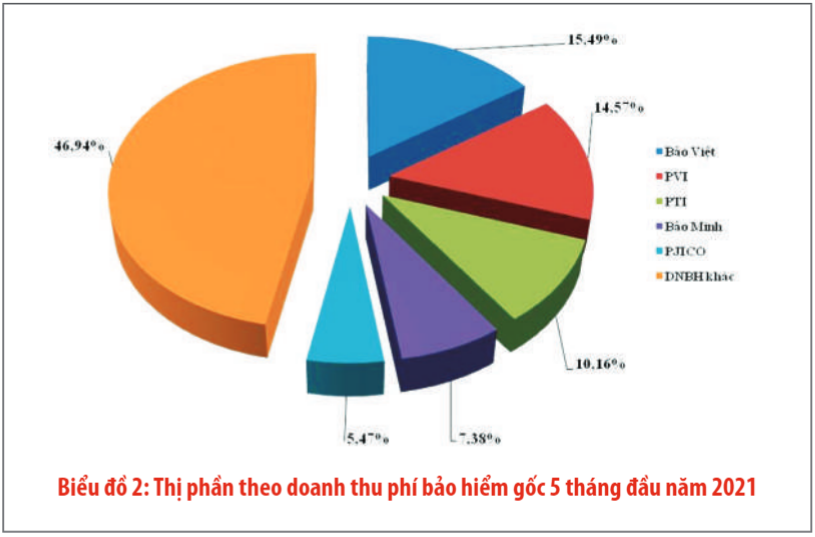

Theo cục Quản lý Giám sát Bảo hiểm thuộc bộ Tài chính, Việt Nam có 31 công ty bảo hiểm phi nhân thọ, tổng doanh thu phí bảo hiểm gốc của thị trường năm ngoái đạt hơn 55 ngàn tỉ đồng, tăng 3,2% so với năm 2019.

Top 10 công ty lớn nhất là các công ty lâu năm trong ngành chiếm khoảng 72% doanh thu phí toàn thị trường gồm Bảo Việt với doanh thu hơn 9.300 tỉ đồng, chiếm gần 17% thị phần doanh thu phí bảo hiểm gốc. Tiếp đến là PVI với doanh thu hơn 7.500 tỉ đồng, chiếm 13,7% thị phần. PTI đứng vị trí thứ ba với doanh thu khoảng 6.000 tỉ đồng, chiếm 10,9% thị phần.

Trong cơ cấu doanh thu phí bảo hiểm gốc năm 2020, các sản phẩm truyền thống gồm bảo hiểm sức khỏe chiếm gần 40%, bảo hiểm xe cơ giới gần 38%, còn lại là bảo hiểm cháy nổ, bảo hiểm tài sản, hàng hóa, tín dụng.

Các sản phẩm bảo hiểm sức khỏe mùa dịch gần đây được gọi là sản phẩm bảo hiểm chuyên biệt hay bảo hiểm vi mô thiết kế cho một nhóm đối tượng cụ thể, cho phép khách hàng bảo hiểm đúng với rủi ro họ muốn. Khác với bảo hiểm nhân thọ có thời hạn hợp đồng dài từ 5-15 năm, bảo hiểm sức khỏe phi nhân thọ thường có thời hạn hợp đồng ngắn vài tháng đến một năm. Nếu khách hàng không gặp bất kỳ rủi ro nào liên quan sẽ không được nhận số tiền đã đóng sau khi kết thúc hợp đồng.

Tại Việt Nam, sản phẩm bảo hiểm vi mô gây chú ý đầu tiên là sản phẩm bảo hiểm tình yêu vào năm 2018 của PTI. Theo đó, hai người yêu nhau mua sản phẩm này sẽ được nhận một khoản tiền bảo hiểm nếu họ duy trì quan hệ và kết hôn trong vòng ba năm sau đó. Kế đến, PTI kết hợp với Vietnam Airlines và VietjetAir bán bảo hiểm trễ chuyến bay có mức phí từ 60 ngàn đồng. (Nếu chuyến bay bị trễ, khách hàng sẽ được bồi thường). Mức bồi thường tỉ lệ thuận với thời gian chờ chuyến bay, giá trị có thể lên đến 1,6 triệu đồng.

Từ sản phẩm bảo hiểm mới trên online, PTI thiết kế lại các sản phẩm bảo hiểm truyền thống như bảo hiểm xe cơ giới đưa lên bán trên ví điện tử MoMo, Grab. Để giao dịch thuận tiện, PTI xây dựng lại hệ thống giám định trực tuyến dựa trên dữ liệu thông tin sẵn có. Khi khách hàng gửi ảnh chụp các góc xe, hiệu xe, đời xe, ứng dụng lập tức cho ra mức phí.

Theo chị Vũ Nguyễn Thùy Vân, CEO công ty bảo hiểm online INSO, các sản phẩm bảo hiểm có thể bán online là những sản phẩm đơn giản, có giá trị nhỏ từ vài ngàn đến vài chục ngàn đồng vì nếu sử dụng phương pháp hợp đồng giấy truyền thống, thì chi phí không hợp lý với giá sản phẩm bán trên online.

Bảo hiểm trên không gian số gây chú ý trên thế giới cách đây 5 năm từ câu chuyện của Zhong An, một insurtech (công nghệ bảo hiểm) do Ping An – tập đoàn bảo hiểm lâu đời tại Trung Quốc, Tencent và Alibaba, phát triển. Câu chuyện của Zhong An gợi cảm hứng cho nhiều insurtech xây dựng văn phòng tại Việt Nam 5 năm trước vì mức tăng trưởng doanh thu phí ấn tượng 10-15% mỗi năm của thị trường này: PasarPolis và Ooala từ Indonesia, Tune Protect từ Malaysia, 9Lives từ Hàn Quốc.

Ngoài ra, một số startup trong nước cũng kỳ vọng thay đổi cuộc chơi ngành bảo hiểm phi nhân thọ truyền thống Việt Nam như INSO, SaveMoney, MIIN, Papaya, We Care. Trong cuộc chạy đua này không thể thiếu sự chuyển đổi số quyết liệt của các công ty bảo hiểm truyền thống để không bị bỏ lại phía sau, tiên phong là PTI, công ty nhận giải thưởng “Doanh nghiệp chuyển đổi số xuất sắc năm 2020” của hội Truyền thông số Việt Nam.

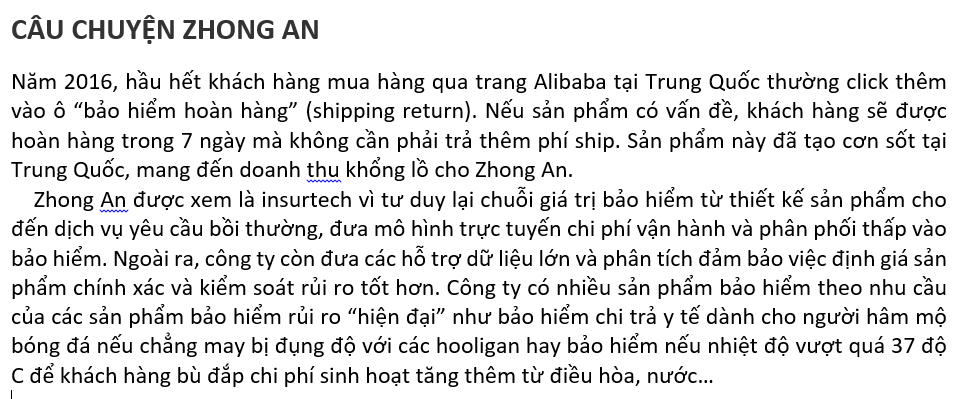

Năm 2016, hầu hết khách hàng mua hàng qua trang Alibaba tại Trung Quốc thường click thêm vào ô “bảo hiểm hoàn hàng” (shipping return). Nếu sản phẩm có vấn đề, khách hàng sẽ được hoàn hàng trong 7 ngày mà không cần phải trả thêm phí ship. Sản phẩm này đã tạo cơn sốt tại Trung Quốc, mang đến doanh thu khổng lồ cho Zhong An.

Tuy nhiên, đường đua mau chóng hạ nhiệt vì các công ty nhận ra thị trường Việt Nam không giống Trung Quốc. Hành vi tiêu dùng bảo hiểm trên mạng của người Việt Nam lúc đó chưa sẵn sàng, theo ông Đoàn Kiên, phó tổng giám đốc PTI. Đặc biệt, theo chị Vũ Nguyễn Thùy Vân: “Niềm tin của khách hàng về bảo hiểm thấp”, cho nên doanh nghiệp phải tốn nhiều chi phí để kéo một khách hàng mua sản phẩm bảo hiểm trên online.

Một chuyên gia trong ngành bảo hiểm không muốn tiết lộ tên cho biết, chi phí marketing để một khách hàng tải ứng dụng của công ty bảo hiểm từ 5 đến 10 đô la Mỹ, mức khá cao so với giá bán sản phẩm. Nhận ra cuộc đua đốt tiền trên không gian số có thể mau chóng dẫn công ty đến kiệt quệ, các startup insurtech nước ngoài rút dần khỏi Việt Nam.

“Bảo hiểm không giống các sản phẩm thông thường cứ quảng cáo là khách hàng sẽ mua,” CEO của INSO nói. INSO, We Care, Papaya, Global Care nằm trong nhóm các start-up trong nước vẫn còn trụ lại sau 5 năm sàng lọc vừa qua của thị trường nhưng buộc phải chuyển đổi mô hình để tồn tại. INSO, Papaya, Global Care chuyển mô hình từ B2C – bán sản phẩm cho khách hàng sang B2B, trở thành nhà cung cấp giải pháp công nghệ, dịch vụ hỗ trợ bảo hiểm cho các công ty bảo hiểm. Trong khi đó We Care chuyển thành đại lý bảo hiểm online.

Ông Kiên của PTI nhận xét, hành vi mua bảo hiểm của khách hàng sẽ dần dần thay đổi từ gặp trực tiếp sang chủ động mua bảo hiểm trên mạng nhưng chưa thể bùng nổ ngay lập tức trong 5 năm tới. Do đó, công ty định hướng tập trung vào việc chuyển đổi số trước hết ở kênh bán hàng, xây dựng các giải pháp công nghệ bán hàng cho đại lý của công ty để số hóa sản phẩm truyền thống trên online trước.

Bên cạnh đó, làm việc với các đối tác trên nền tảng online như ví điện tử, trang thương mại, hãng hàng không để xây dựng và đóng gói sản phẩm chuyên biệt theo nhu cầu của từng nhóm đối tượng khác nhau. Sau khi hệ thống bán hàng được số hóa, hành vi tiêu dùng thay đổi, công ty được khách hàng chọn lựa. “Kiểu mưa dầm sẽ thấm lâu,” ông Kiên nói.

Tuy nhiên, đại dịch COVID-19 bùng phát trên toàn quốc đã thay đổi bức tranh ngành bảo hiểm. Khảo sát của Vietnam Report tổng hợp từ các doanh nghiệp bảo hiểm tại Việt Nam trong tháng 6.2020 và tháng 6.2021 cho thấy, từ khi đại dịch bùng phát, doanh thu từ kênh đại lý truyền thống lần đầu tiên bị chững lại tại một nửa doanh nghiệp bảo hiểm. Thay vào đó, doanh thu từ kênh kỹ thuật số tăng mạnh nhất tại 69,2% doanh nghiệp bảo hiểm. Kênh phân phối qua ngân hàng (bancassurance) ghi nhận doanh thu tăng trưởng ít hơn một chút (66,7%).

Ngoài ra, dịch bệnh khiến nghiệp vụ bảo hiểm sức khỏe và xe cơ giới, nhóm chiếm tỉ trọng doanh thu nhiều nhất, bị ảnh hưởng nặng nhất. Cuối năm ngoái, bảo hiểm sức khỏe giảm 2% với năm trước đại dịch và bảo hiểm xe cơ giới chỉ tăng 8% so với năm trước đại dịch, mức tăng doanh thu thấp nhất trong vòng hơn một thập niên qua của hai nghiệp vụ này, đặc biệt là với xe cơ giới – nghiệp vụ xương sống của hầu hết các doanh nghiệp bảo hiểm, theo tổng công ty Cổ phần Tái bảo hiểm Quốc gia Việt Nam.

“Trong đại dịch, một lượng lớn khách hàng đã chuyển sang sử dụng các dịch vụ kỹ thuật số và rất ít người sẽ quay lại thói quen trước đây của họ,” khảo sát các doanh nghiệp bảo hiểm tại Việt Nam trong tháng 6.2020 và tháng 6.2021 của Vietnam Report công bố tháng 8.2021 viết. Do đó, các doanh nghiệp quyết liệt hơn trong ứng dụng công nghệ vào quy trình cấp đơn, quản lý và xử lý bồi thường, đem lại những trải nghiệm cho khách hàng trên nền tảng online.

Ngoài ra, để thích ứng với những thay đổi của thị trường, họ còn sử dụng công nghệ để hiểu rõ nhu cầu của khách hàng tốt hơn, từ đó tìm kiếm phương thức để quản lý rủi ro nhanh hơn. COVID-19 đã đột ngột thay đổi hành vi tiêu dùng của khách hàng trên nền tảng số, một lần nữa mở ra cơ hội cho các công ty insurtech muốn thay đổi cuộc chơi trên Internet như Zhong An.

Theo Forbes Việt Nam số 98, tháng 10.2021

Theo forbes.baovanhoa.vn (https://forbes.baovanhoa.vn/dua-dich-vu-bao-hiem-len-truc-tuyen)

Xem thêm

4 năm trước

Sumitomo tiến vào thị trường y tế Việt Nam