Hành trình tỉ phú khí đá phiến Michael Smith kiếm tiền từ trạm xuất khẩu LNG 14 tỉ đô

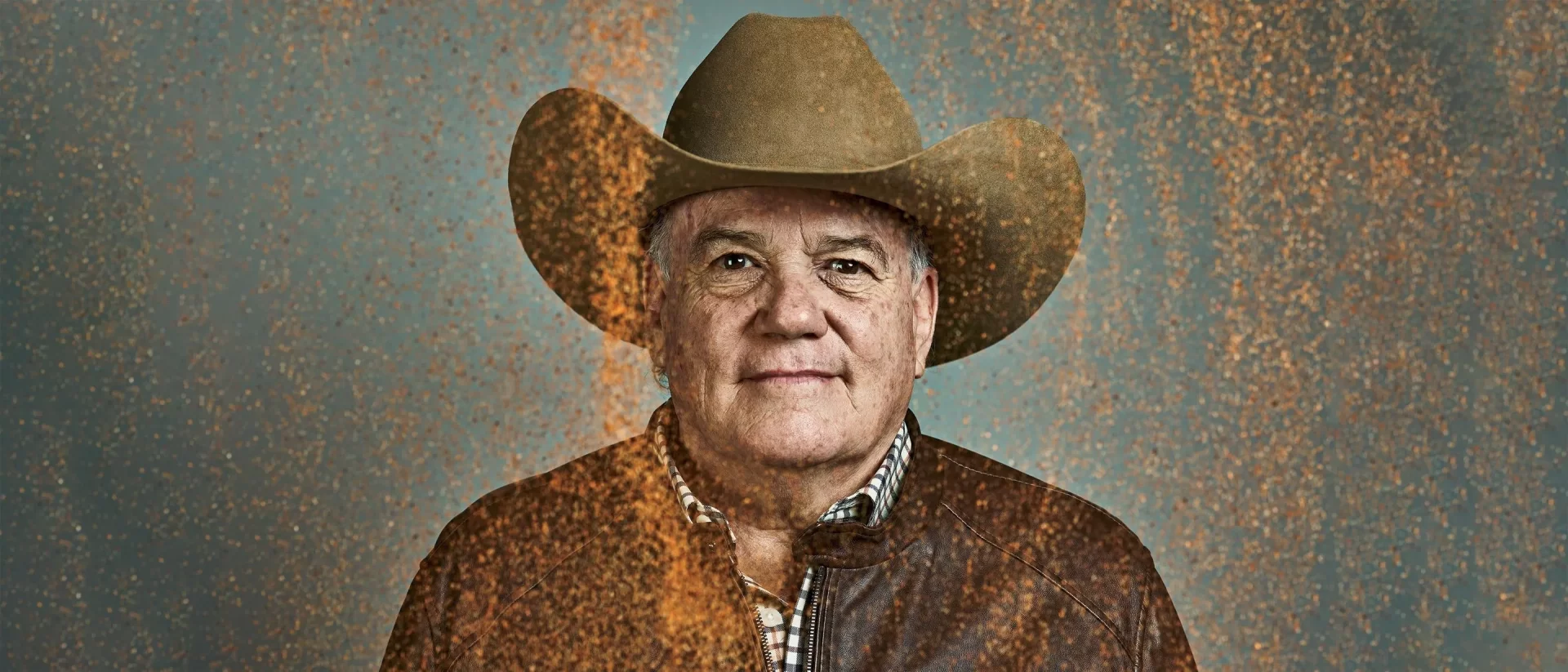

Michael S. Smith từng đặt cược lớn – và sai lầm – rằng Hoa Kỳ sẽ cần nhập khẩu khí thiên nhiên hóa lỏng (LNG). Giờ đây, ông tự tin kiếm tiền từ trạm xuất khẩu LNG trị giá 14 tỉ đô la Mỹ của mình. Ảnh: Matthew Mahon chụp cho Forbes

Đảo Quintana là vùng đất nằm cách Freeport, Texas khoảng 11km, nơi sông Brazos đổ ra vịnh Mexico. Hơn 200 năm trước, hòn đảo này từng có pháo đài của Mexico, và từng là cảng biển sầm uất dành cho những nông dân trong ngành bông ở Texas. Sau đó, tàu của quân Liên minh đã bắn phá quân miền Nam đóng ở đó.

Năm 1900, cơn bão lớn Galveston quét qua, khiến 11 ngàn người ở vùng lân cận thiệt mạng và tàn phá Quintana. Vào thời điểm Michael S. Smith đặt chân lên hòn đảo năm 2002, nơi này hoang tàn: chỉ có vài chục ngôi nhà đổ nát, một bãi biển và khu bảo tồn chim di cư, và bãi đất ngả màu nâu với các bể chứa chất thải được nạo vét từ các kênh hàng hải. Smith nói: “Thời điểm đó, nếu đứng chỗ này thì chúng ta sẽ bị chìm trong bùn.”

Smith đã tạo nên dấu ấn lịch sử của mình trên hòn đảo. Sau khi đầu tư 14 tỉ đô la Mỹ, hiện ông sở hữu quyền kiểm soát tại Freeport LNG, công ty làm lạnh và xuất khẩu 56 triệu m3 khí thiên nhiên mỗi ngày, phần lớn là khí đá phiến, khai thác bằng phương pháp nứt vỡ thủy lực. Theo giá thị trường hiện tại, sản lượng hằng ngày này trị giá khoảng 14 triệu đô la Mỹ, nhờ đó Freeport đạt doanh thu khoảng năm triệu đô la Mỹ mỗi ngày. Ông nói: “Chúng tôi đang khai thác khí thiên nhiên sạch của Hoa Kỳ, tăng thêm giá trị lớn lao và xuất khẩu sang các nước không có đủ năng lượng nhưng cũng không muốn đốt than bẩn.”

Kể từ khi đi vào hoạt động tháng 9.2019, Freeport LNG đã chuyển 200 chuyến hàng đến Nhật Bản, Hàn Quốc và Croatia, mỗi chuyến hàng có thể đáp ứng nhu cầu năng lượng hằng năm của hàng chục ngàn người. Freeport sẽ xuất khẩu khoảng 15 triệu tấn LNG trong năm nay – năng lượng tương đương 130 triệu thùng dầu – và đang trên đà đạt doanh thu gần 2,5 tỉ đô la Mỹ. Quyền sở hữu 63% của Smith trong công ty Freeport LNG trị giá hơn một tỉ đô la Mỹ.

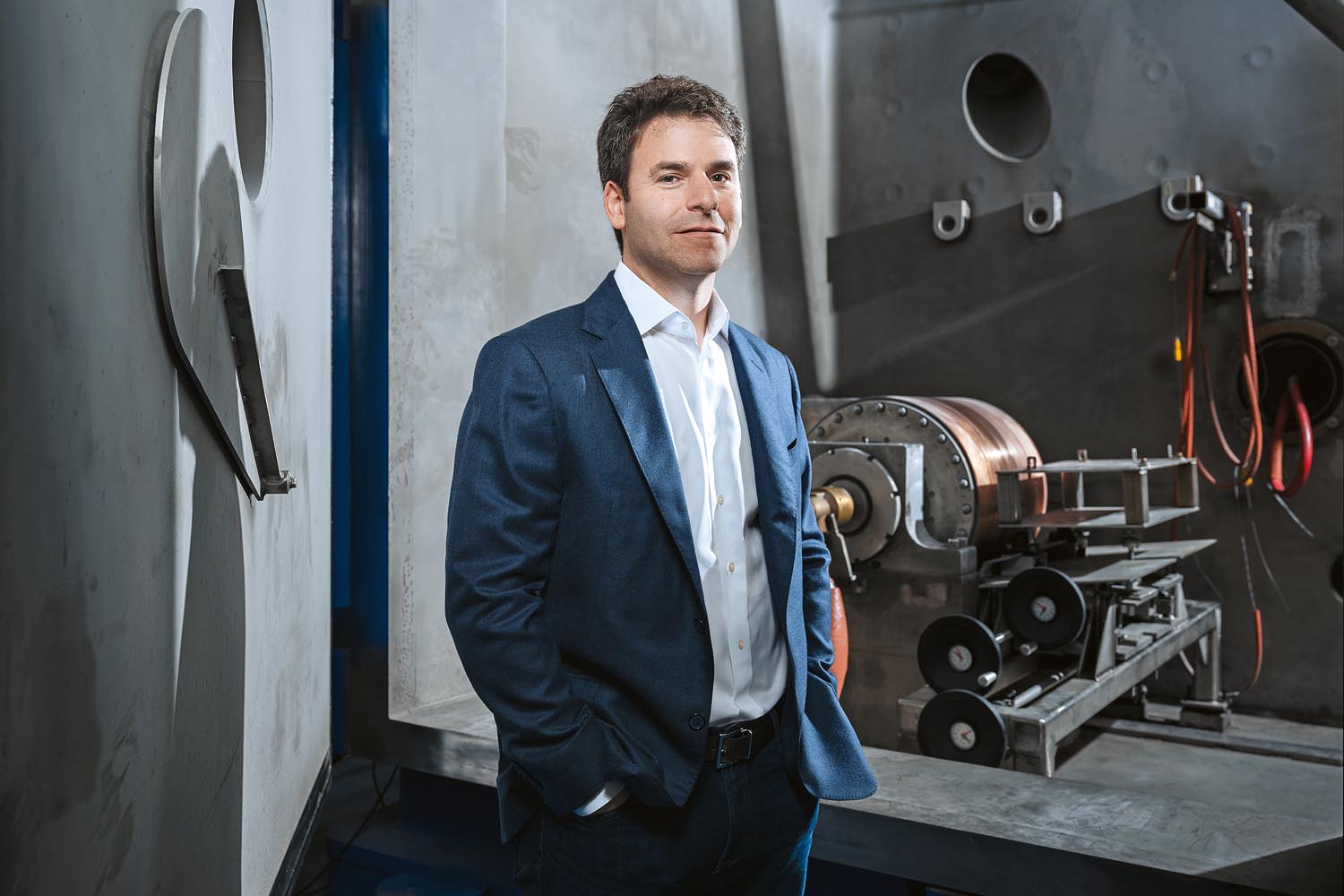

Để sản xuất khí hóa lỏng, người ta làm lạnh khí methane thành chất lỏng âm 162 độ C để bơm vào các bình giữ lạnh trên các tàu chở khí hóa lỏng và sau đó vận chuyển đi khắp thế giới. Để tiết kiệm chi phí, Freeport LNG đã chế tạo một số máy LNG lớn nhất thế giới, được gọi là “train” (đường ống dẫn khí).

Công ty dập 36 ngàn cọc cao khoảng 30m vào nền đất Quintana mềm mại. Phía bên trên là lượng thép đủ để xây sáu tháp Eiffel và đường ống dài 309km, toàn bộ được giữ chắc nhờ 496 ngàn tấn bê tông. Điều thực sự phi thường là tất cả những thứ này không phải xuất phát từ gã khổng lồ năng lượng đa quốc gia nào đó mà từ một cá nhân: Smith, một người đàn ông cứng đầu sinh ra ở Bronx.

Ông thừa nhận ban đầu mình dự tính sai. Năm 2002, khi bắt đầu làm việc tại đảo Quintana, chiến lược của Smith không phải là xuất khẩu LNG mà là nhập khẩu. Vào thời điểm đó, ông tin rằng Hoa Kỳ sẽ nhanh chóng thiếu hụt nguồn cung khí đốt trong nước có giá cả phải chăng. Quả thật vậy, ban đầu ông huy động được 800 triệu đô la Mỹ để xây dựng trạm nhập khẩu và nơi này trở nên lỗi thời vào năm 2008, trước khi được hoàn thành.

Tuy nhiên, vì đang ở giai đoạn đầu của một chiến lược thất bại, nên Smith có thể kịp thời đảo ngược hướng đi và xuất khẩu LNG, thay vì nhập khẩu. Tất cả những gì ông phải làm là xoay xở ứng phó với một vài khó khăn: huy động 14 tỉ đô la Mỹ, vượt qua các rào cản quy định và hoàn thành một trong những dự án xây dựng lớn nhất thế giới. Ông nói: “Chi phí vốn của chúng tôi đội lên hơn gấp hai. Chúng tôi đã không tính trước được điều đó.” Một thập niên sau, nhờ cuộc cách mạng công nghệ nứt vỡ thủy lực, Hoa Kỳ hiện xuất khẩu kỷ lục hơn 283 triệu m3 khí đốt mỗi ngày, khoảng 1/10 sản lượng trong nước.

Vóc người cao to, Smith vẫn đi trượt tuyết và lặn biển dù đã thay khớp ở tuổi 66. Ông có chiếc mũi lệch và chất giọng vẫn mang âm hưởng của khu Bronx. Cha ông điều hành doanh nghiệp biến rác thành nhiên liệu. Smith học dự bị y khoa tại ĐH Colorado State, nhưng đến năm cuối, ông “nhận ra rằng mình sẽ trở thành bác sĩ mà hoàn toàn không yêu thích công việc đó. Tôi không biết mình muốn làm gì.” Vì vậy, ông bỏ học và theo đuổi đam mê trượt tuyết ở Vail.

Để kiếm sống, Smith xin được giấy phép buôn bán bất động sản ở Colorado năm 1978, bán bất động sản thương mại từ Fort Collins. Ông học được điều quan trọng cho thành công sau này của mình: nắm rõ về tất cả các thủ tục giấy tờ – giao dịch, hợp đồng, kế hoạch, giấy phép.

Cuối những năm 1970, khi giá dầu tăng vọt, ông thuê đất để khoan dầu gần những giếng lớn vừa mới được khai thác của các công ty có kinh nghiệm hơn. “Khi tôi bắt đầu khoan giếng, tôi sẽ tự mình giám sát,” ông nói, nghĩa là ông sẽ ở lại công trường cùng với công nhân khoan giếng. “Tôi phát hiện ra các kiến thức cơ bản tôi có giúp mình hiểu được phần kỹ thuật của doanh nghiệp.” Thay vì bỏ tiền thuê kỹ sư, Smith dùng máy tính: “Tôi làm việc bằng chiếc máy tính HP 12C.”

“Tôi luôn luôn lạc quan,” ông nói tiếp, “nhưng tôi cũng sợ rằng có rất nhiều điều mình không biết trước được.” Chẳng hạn như xu hướng biến động của giá dầu. Khi giá dầu lao dốc vào cuối những năm 1980, Smith mua đứt đối tác của mình với giá cao hơn một chút so với giá trị các khoản nợ phải trả. Để tiết kiệm tiền mặt, ông trả tiền cho các nhà cung cấp dịch vụ Halliburton và Maverick Tube bằng lợi nhuận từ các giếng mới.

Smith niêm yết Basin Exploration vào năm 1992. Các giếng lớn ngày càng khó phát hiện, vì vậy năm 1995, ông chuyển đổi Basin, bán các giếng khoan ở dãy núi Rockies, cắt giảm nhân viên và chuyển đến Houston để khoan ở vịnh Mexico. Những khó khăn đó cũng làm ông nản lòng, khiến Smith nghĩ rằng nguồn cung cấp khí đốt tự nhiên trong nước đang cạn kiệt. Năm 2000, ông bán Basin với giá 410 triệu đô la Mỹ cho Stone Energy, bỏ túi khoảng 60 triệu đô la Mỹ.

Ở tuổi 45, Smith trở nên giàu có, nhưng ông chưa thể thảnh thơi đi trượt tuyết suốt ngày. Năm 2001, tại khách sạn Brown Palace ở Denver, ông gặp Charif Souki, cựu chủ ngân hàng đầu tư và chủ nhà hàng, sở hữu một công ty khí đốt nhỏ mang tên Cheniere Energy. Cả hai đều tin Hoa Kỳ sẽ sớm cần nhập khẩu khí đốt. Souki đã lùng sục khắp Gulf Coast để tìm địa điểm khai thác LNG chính và lưu tâm đến ba nơi, trong đó có Freeport. Lẽ ra Smith có thể hợp tác đầu tư với Souki, nhưng ông lại muốn tự mình làm. Ông bỏ ra 14 triệu đô la Mỹ mua 60% của trạm khai thác Freeport.

Ông áp dụng các kỹ năng về bất động sản và năng lượng của mình vào dự án này. Smith thu lại được khoản đầu tư ban đầu bằng cách kêu gọi các khách hàng tiềm năng lớn như Dow Chemical và ConocoPhillips đặt cọc, và cuối cùng ký hợp đồng 20 năm để có được quyền (nhưng không phải nghĩa vụ) sử dụng trạm Freeport nhằm chuyển hóa LNG thành khí có thể sử dụng. ConocoPhillips đã chi hơn 500 triệu đô la Mỹ để xây dựng trạm nhập khẩu, gồm các thùng cách nhiệt đủ lớn để xếp các máy bay Boeing 747 vào. “Nếu tôi biết trước chi phí cao như vậy, tôi sẽ làm theo đề nghị của Charif, đóng cửa nơi này và tiếp tục thực hiện ý tưởng khác,” Smith nói.

Đến năm 2008, sự phát triển bùng nổ của khí đá phiến đã khiến trạm nhập khẩu của họ trở nên lỗi thời. Nhưng nhờ những hợp đồng 20 năm đó, Freeport LNG vẫn kiếm được 25 triệu đô la Mỹ mỗi năm… mà chẳng phải làm gì cả. Smith nói: “Chúng tôi đã xây dựng cơ sở này, và nơi này chưa bao giờ thực sự được sử dụng.”

Do đó, ông đặt cược rằng sẽ kiếm được lời hơn nếu đảo ngược hướng đi và xuất khẩu kho khí thiên nhiên của Mỹ (tăng 74% trong hai thập niên, nhờ khai thác khoảng 934,4 tỉ m3 mỗi năm). Jason Feer thuộc công ty tư vấn Poten & Partners cho biết: “Những người này nhanh chóng hiểu được giá trị của những tài sản đang chờ được biến đổi mục đích sử dụng.” Một lần nữa, Smith huy động vốn bằng cách bán các hợp đồng dịch vụ hóa lỏng khí thiên nhiên 20 năm cho BP và các công ty khổng lồ của Nhật Bản như Osaka Gas và Jera.

Ông cũng bán cổ phần trong các mảng kinh doanh cụ thể của dự án: Hai công ty Nhật Bản bỏ ra 1,25 tỉ đô la Mỹ để sở hữu 50% đường ống dẫn khí số một. Công ty cổ phần tư nhân Úc IFM Investors đầu tư 1,3 tỉ đô la Mỹ lấy 56% đường ống dẫn khí số hai. Năm 2014, công ty cổ phần tư nhân khổng lồ GIP đã mua 25% cổ phần của liên doanh trách nhiệm hữu hạn này với giá 850 triệu đô la Mỹ. Với sự hậu thuẫn vững chắc, đội ngũ của Smith đã vay được số tiền lớn.

Phần lớn các vấn đề xung đột NIMBY (“không phải trong sân nhà tôi” (not in my back yard) – ám chỉ những cá nhân, tập thể hoặc những quốc gia chỉ hành động với hi vọng có thể tránh tổn hại tới lợi ích của họ) đã được giải quyết khi Freeport LNG mua và phá dỡ khoảng 60 ngôi nhà trên đảo. Khó khăn lớn nhất là cơn bão Harvey, trút lượng mưa lên tới 600mm vào năm 2017 và làm hỏng thiết bị. Cuối năm 2019, Freeport LNG đi vào hoạt động. “Anh ấy đã xây dựng xong trạm đó. Anh ấy đã hoàn thành một điều tuyệt vời và làm công việc phi thường,” theo Souki, đối thủ thân thiện của ông, người đã rời Cheniere năm 2015 để thành lập công ty phát triển LNG tên Tellurian Energy. “Bất kỳ rủi ro trong xây dựng nào cũng đều qua hết rồi. Đó là mô hình kinh doanh an toàn nhất có thể, là mô hình kinh doanh thu phí mà hiện nay không thể lặp lại.”

Hiện nay Freeport LNG gánh khoản nợ 13 tỉ đô la Mỹ. Con số này nằm trong khả năng xoay xở của họ. Vì khách hàng bắt buộc phải trả 2,5 tỉ đô la Mỹ mỗi năm trong hai thập niên tới, nên họ sẽ có đủ tiền để trả nợ, giữ cho máy móc hoạt động và chia thưởng cho Smith cùng các đối tác.

Vẫn còn vài khó khăn. Không lâu sau khi Freeport LNG đưa cả ba đường ống dẫn khí vào hoạt động vào đầu năm 2020, các đợt phong tỏa COVID-19 đã làm giảm nhu cầu khí đốt trên toàn cầu. Các chuyến hàng bị hủy, giá LNG mùa hè giảm xuống còn 3,40 đô la Mỹ/ triệu BTU (đơn vị nhiệt của Anh). Tuy nhiên, vào tháng 1.2021, giá LNG tăng lên mức kỷ lục 18,50 đô la Mỹ/ triệu BTU ở châu Á, trước khi giảm xuống còn bảy đô la Mỹ. Những biến động như vậy có thể thúc đẩy hoạt động giao dịch.

Nhà phân tích Alex Munton của công ty tư vấn năng lượng Wood Mackenzie cho biết: “Đó là động lực để ký kết các hợp đồng cung cấp kéo dài 20 năm – các công ty ngành tiện ích ở Nhật Bản phải đảm bảo rằng họ có nguồn khí đốt cần thiết.” Về phần Freeport, “họ cần chắc chắn rằng vẫn có người mua khí đốt.”

Smith đã được cấp phép để khai thác thêm đường ống dẫn khí thứ tư và có thể tận dụng điều này để tiếp thị LNG cao cấp, tỉ lệ carbon thấp. Nghe có vẻ phô trương, nhưng nhiều khách hàng muốn vậy. Và bởi vì Freeport LNG không sử dụng năng lượng điện từ lưới điện Texas – vốn đã được hưởng lợi từ sự bùng nổ điện gió kéo dài hàng chục năm – nên ông có thể tiếp thị rằng sản phẩm của mình thân thiện với môi trường hơn LNG được tạo ra từ các tua-bin chạy bằng khí đốt.

Khí đốt cũng ‘xanh’ hơn. Theo phòng thí nghiệm quốc gia Lawrence Berkeley, sự bùng nổ trong khai thác khí đá phiến bằng công nghệ nứt vỡ thủy lực cũng đóng góp một nửa vào việc giảm lượng khí thải của Hoa Kỳ kể từ năm 2005, nhờ các công ty tiện ích chuyển sang dùng khí thay vì than có lượng carbon cao hơn. Vẫn còn cần phải giảm bớt rất nhiều than đá, “quá trình chuyển đổi sang năng lượng tái tạo của chúng ta, cho dù cố thực hiện nhanh đến mức nào, cũng sẽ mất nhiều thời gian,” Smith nói.

“Khí thiên nhiên vẫn sẽ chiếm vai trò lớn.” Ông tự tin rằng thị trường LNG có thể tăng trưởng 50% vào năm 2030 – và những chuyến hàng vận chuyển khí thiên nhiên vẫn cập cảng Quintana trong nhiều thập niên tới.

SÁCH LƯỢC từ Brad Frishberg

Lo ngại lạm phát gia tăng, Brad Frishberg, quản lý quỹ hoàn vốn cho cơ sở hạ tầng toàn cầu Macquarie, khuyến nghị người chơi nên tìm nơi an toàn trong “các doanh nghiệp lớn mạnh với dòng tiền mặt ràng buộc bằng hợp đồng cao, có độ nhạy ngắn hạn tối thiểu” đối với việc tăng giá – như đường bộ, đường ống và trạm LNG.

Các cổ phần yêu thích của ông gồm Cheniere Energy (doanh thu 9,4 tỉ đô la Mỹ), xuất khẩu LNG từ các trạm ở Louisiana và Texas, và Sempra Energy, công ty có trạm LNG trên Gulf Coast và bờ biển Thái Bình Dương của Mexico. Frishberg nhận thấy giá LNG tăng mạnh trong những năm tới, vì “tình trạng chậm trễ và hủy bỏ dự án ngày càng có nguy cơ thắt chặt triển vọng nguồn cung.”

Ông cũng đầu tư vào cơ sở hạ tầng của ENAV SpA, công ty độc quyền có giám sát (và là tổ chức trả cổ tức đáng tin cậy) chuyên kiểm soát không lưu cho Ý. “Du lịch hàng không sẽ trở lại mức trước đây một khi du khách cảm thấy an toàn.”

Bài viết đăng trên Forbes Việt Nam số tháng 8 và 9.2021, tiêu đề “Đảo chiều dòng chảy”

Theo forbes.baovanhoa.vn (https://forbes.baovanhoa.vn/hanh-trinh-ti-phu-khi-da-phien-michael-smith-kiem-tien-tu-tram-xuat-khau-lng-14-ti-do)

Xem nhiều nhất

PV GAS giữ thứ hạng cao trong bảng xếp hạng 500 Doanh nghiệp lợi nhuận tốt nhất Việt Nam

2 năm trước