Thị trường trái phiếu: Bắt đầu từ sự minh bạch và tôn trọng trái chủ

Để xử lý vấn đề trái phiếu doanh nghiệp hiện nay, mấu chốt là câu chuyện niềm tin, các giải pháp hướng đến sự minh bạch thông tin sẽ là giải pháp căn cơ về dài hạn cũng như có thể góp phần “chữa cháy” ngắn hạn.

Quy mô thị trường

Thị trường trái phiếu doanh nghiệp tại Việt Nam đã tăng trưởng nhanh trong năm năm trở lại đây với tốc độ bình quân 35%/năm và đạt quy mô khoảng 1,3 triệu tỉ đồng sau khi đã giảm đáng kể từ mức 1,5 triệu tỉ đồng vào giữa năm 2022, sau khi doanh nghiệp chủ động mua lại trái phiếu hoặc nhà đầu tư chủ động tất toán trước hạn.

Vào cuối tháng 9.2022, quy mô trái phiếu lưu hành chiếm 14% GDP năm 2021 và 12% so với tổng dư nợ tín dụng ngân hàng vào cuối quý 3.2022. Tuy nhiên, hơn 95% giá trị lưu hành hiện nay là phát hành riêng lẻ vốn mang nhiều bản chất của tín dụng dự án và trái phiếu phát hành đại chúng được kỳ vọng có chất lượng hơn thì chỉ chiếm rất ít và chưa có dấu hiệu tích cực.

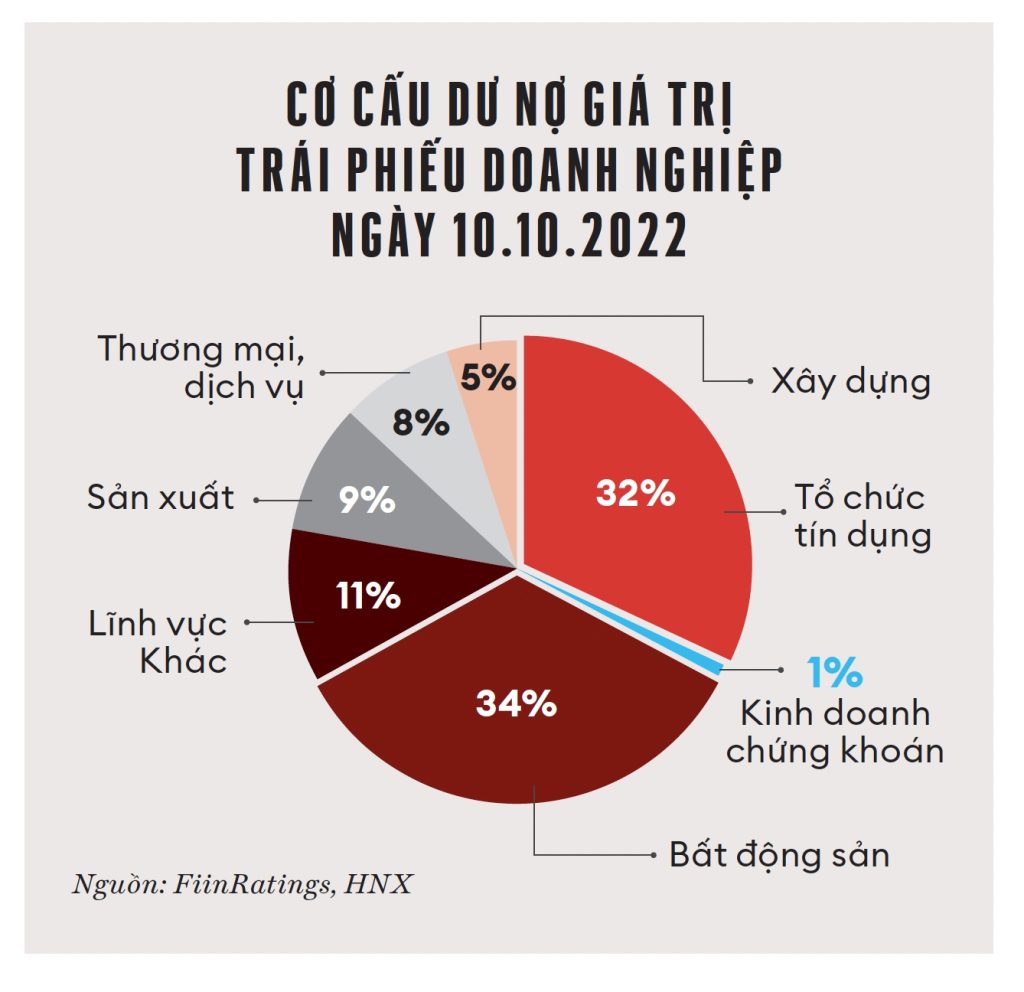

FiinRatings ước tính, trong tổng giá trị trái phiếu đang lưu hành 1,3 triệu tỉ đồng thì trái phiếu do ngân hàng phát hành có quy mô 391 ngàn tỉ đồng (chiếm 30%), trái phiếu bất động sản 455 ngàn tỉ đồng (chiếm 35%) và còn lại hơn 454 ngàn tỉ đồng là của các doanh nghiệp trong các lĩnh vực khác như năng lượng, xây dựng, sản xuất và dịch vụ.

Hàng hóa chất lượng không rõ ràng!

Trái phiếu phát hành riêng lẻ và với chất lượng tín dụng thấp/rủi ro rất cao nhưng lại được mua bởi rất đông nhà đầu tư cá nhân, trong khi thông tin không minh bạch.

Nhìn lại cơ cấu phát hành của ba năm đỉnh cao 2019-2021, có đến khoảng 80% tổ chức phát hành là các doanh nghiệp chưa niêm yết và phần đông là các công ty dự án hoặc mới thành lập vốn khó tiếp cận được tín dụng ngân hàng, nhất là trong bối cảnh ngân hàng Nhà nước đẩy mạnh kiểm soát tín dụng bất động sản trong vài năm trở lại đây.

Nhìn kỹ hơn vào chỉ số cơ bản của các tổ chức phát hành chưa niêm yết này thì năng lực tài chính rất yếu và có hệ số đòn bẩy tài chính rất cao, nhiều công ty chưa có doanh thu và dòng tiền lịch sử đáng kể.

Ví dụ riêng các tổ chức phát hành trong ngành bất động sản có hoạt động phát hành năm 2021 thì khả năng bao phủ nợ vay ròng lên tới 8,1 lần vào năm 2020, trong khi kỳ hạn huy động bình quân khoảng ba năm. Như vậy, nguồn tiền trả nợ cơ bản phụ thuộc vào khả năng huy động, sau đó mở bán và lấy tiền trả nợ vay.

Chất lượng hàng không rõ ràng cũng thể hiện ở việc thông tin về nhà phát hành gần như “mù tịt”. Trên thị trường trước đó chỉ có các thông tin mang tính nặng về quảng cáo trái phiếu của các đơn vị và cá nhân đi bán hàng.

Cá nhân tham gia sở hữu lớn!

Cơ sở nhà đầu tư hiện chủ yếu bó hẹp ở ngân hàng và công ty chứng khoán, trong khi các tổ chức tài chính như bảo hiểm và quỹ trái phiếu chỉ chiếm tỉ trọng rất nhỏ. Trong khi đó các công ty chứng khoán mua xong thì phân phối phần lớn cho nhà đầu tư cá nhân. Tính riêng số liệu cho giai đoạn sáu tháng năm 2021, trong tổng giá trị phát hành ra thì ngân hàng và công ty chứng khoán mua tới 70%.

Tính theo số lưu hành, FiinRatings ước tính các ngân hàng thương mại đang sở hữu khoảng 22% (khoảng 300 ngàn tỉ đồng), các tổ chức trong nước bao gồm quỹ trái phiếu khoảng 20% và phần còn lại 58% là sở hữu bởi công ty chứng khoán và các nhà đầu tư cá nhân. Nếu như trái phiếu phát hành riêng lẻ chỉ được mua bởi nhà đầu tư tổ chức như ngân hàng, công ty chứng khoán hay quỹ đầu tư thì có lẽ đã không phát sinh “bond run” và lây lan sang “fund run” như thời gian vừa qua.

Thanh khoản và hiệu ứng dây chuyền

Sự thiếu hụt dòng tiền của các doanh nghiệp phát hành, nhất là ngành bất động sản trong việc đáp ứng nghĩa vụ nợ cho trái chủ cùng với sự tác động mạnh mẽ vào tâm lý nhà đầu tư sau sự kiện Tân Hoàng Minh, nhất là trái phiếu của công ty Tập đoàn An Đông của Vạn Thịnh Phát đã làm cho vấn đề thanh khoản trái phiếu đến sớm hơn dự kiến của chúng tôi.

Sự hoảng loạn của trái chủ cộng với sự hấp dẫn của kênh đầu tư thay thế là lãi suất tiền gửi tiết kiệm tăng cao đã làm cho việc rút trước hạn trái phiếu diễn ra mạnh mẽ. Điều này đã gây hiệu ứng dây chuyền sang cả thị trường cổ phiếu, thể hiện qua sự sụt giảm mạnh mẽ của các cổ phiếu bất động sản trong thời gian vừa qua so với VN-Index và cổ phiếu một số công ty chứng khoán có kinh doanh trái phiếu giảm rất sâu.

Sau đó, việc này cũng tác động lên cả thị trường liên ngân hàng, qua việc lãi suất liên ngân hàng tăng cao lên 8-10% trong nhiều tuần qua, nhất là áp dụng đối với các ngân hàng có dư nợ trái phiếu doanh nghiệp ở mức cao.

Hiệu ứng dây chuyền sau đó lan sang cả ngành quản lý quỹ khi các nhà đầu tư cũng rút tiền mạnh từ các quỹ trái phiếu, bất chấp chất lượng danh mục trái phiếu của quỹ nào, vào ngành nào và tốt hay xấu.

Quy mô lưu hành trái phiếu doanh nghiệp phi ngân hàng và trái phiếu bất động sản chỉ chiếm tương ứng 8,3% và 4,2% của tổng dư nợ tín dụng toàn hệ thống ngân hàng, nhưng những tác động mang tính hiệu ứng dây chuyền đã xuất hiện, mặc dù có phần “hạ nhiệt” trong tuần cuối tháng 10 vừa qua. Điều này đặt ra nhiều vấn đề mà cơ quan quản lý và các thành viên thị trường cần quan tâm và chung tay xử lý nhằm tránh những hệ lụy lớn hơn trong thời gian tới.

Cần giải pháp mạnh và cấp thiết!

Trước ảnh hưởng hiện nay của vấn đề trái phiếu doanh nghiệp, hiện có nhiều ý kiến về việc đề xuất sự can thiệp trực tiếp của Chính phủ qua việc hình thành quỹ bình ổn thị trường trái phiếu doanh nghiệp, tương tự những gì đã và đang thực hiện tại Trung Quốc, Hàn Quốc, thậm chí như Chương trình tham gia mua trái phiếu thứ cấp tại Mỹ.

Những điều này không khả thi trong điều kiện của Việt Nam. Để xử lý vấn đề trái phiếu doanh nghiệp hiện nay, mấu chốt là câu chuyện niềm tin, các giải pháp hướng đến sự minh bạch thông tin sẽ là giải pháp căn cơ về dài hạn cũng như có thể góp phần chữa cháy ngắn hạn:

Thứ nhất, các doanh nghiệp phát hành nên chủ động minh bạch thông tin về triển khai dự án và tiến độ sử dụng vốn qua việc chủ động thu xếp làm việc với đại diện người sở hữu trái phiếu hoặc từng trái chủ lớn về lãi suất cũng như gia hạn kỳ hạn thanh toán. Trong điều kiện môi trường lãi suất cao hiện nay và các kênh tiền gửi ngân hàng có lãi suất cao hơn đáng kể thì việc chấp nhận tăng lãi suất cho trái chủ tùy theo tiến độ triển khai cũng là điều nên làm.

Điều này đặc biệt cần thiết với các doanh nghiệp nằm trong khu vực rủi ro, chậm trả lãi và gốc trái phiếu ở mức cao, và việc chủ động đàm phán với trái chủ sẽ giúp tránh được các thủ tục tuyên bố vỡ nợ theo các thủ tục pháp lý hiện hành có thể gây bất lợi cho doanh nghiệp. Đây cũng là cách mà thị trường trái phiếu Trung Quốc đã “hạ cánh mềm” trong suốt hai năm qua.

Thứ hai, với nhu cầu vốn mới nên ưu tiên kênh chào bán rộng rãi ra công chúng. Trong khi kênh phát hành riêng lẻ được siết lại theo nghị định 65 thì kênh phát hành chào bán đại chúng nên được khai thông bởi các cơ quan quản lý và hỗ trợ kênh này phát triển.

Phát hành chào bán đại chúng với các tiêu chuẩn về minh bạch thông tin và có thể tiếp cận được bất kỳ đối tượng nhà đầu tư nào, cả tổ chức và cá nhân. Chỉ có điều để “tránh vết xe đổ” thì thông tin cần minh bạch và “hàng hóa” cần được xác định chất lượng. Điều này tránh việc nhà đầu tư đại chúng mua với lãi suất thấp nhưng hóa ra lại là hàng rủi ro cao hoặc ngược lại.

Kênh này đã bị “bỏ quên” nhiều năm qua bởi việc phát hành riêng lẻ quá dễ dãi nên FiinRatings cho rằng cần phải khởi động lại kênh huy động này một cách cấp thiết, nhất là các doanh nghiệp chấp nhận chủ động minh bạch thông tin, bao gồm cả xếp hạng tín nhiệm không chỉ tổ chức phát hành mà cả trái phiếu được chào bán trên thị trường.

Thứ ba, nhằm kiểm soát rủi ro vỡ nợ chéo có thể làm tăng rủi ro đến an toàn của cả hệ thống tài chính thì ngân hàng Nhà nước có thể xem xét “nới room” tín dụng bất động sản một cách chọn lọc, tùy theo đánh giá lại chất lượng tín dụng hoặc mức xếp hạng tín nhiệm và thực tế tỉ lệ phân bổ tín dụng bất động sản của mỗi ngân hàng.

Rủi ro lớn chủ yếu đến từ trái phiếu bất động sản do đã phát hành mạnh trong hai năm 2020 và 2021, chủ yếu với kỳ hạn 3–4 năm thì hay vào giai đoạn đáo hạn. Do đó, các chính sách nhằm khai thông tín dụng bất động sản sẽ là tâm điểm của các chính sách can thiệp. Bên cạnh việc rà soát chất lượng trái phiếu hiện đang lưu hành thì đây là lúc các chủ đầu tư cần chấp nhận đàm phán với trái chủ và giãn, hoãn kỳ hạn trả nợ cùng với một mức lãi suất mới.

Thứ tư, giảm lãi suất cho người mua nhà: Hiện dư nợ tín dụng bất động sản tại Việt Nam ở mức khoảng 22% và trong đó khoảng 14% là cho người mua nhà và 8% là cho kinh doanh bất động sản. Mức đòn bẩy này trên bình diện chung của hệ thống là chưa cao (ví dụ ở Trung Quốc khoảng 38% vào cuối năm 2021).

Do đó, ngân hàng Nhà nước xem xét áp dụng chính sách giảm lãi suất cho vay với người mua nhà, áp dụng lãi suất ưu đãi hoặc giảm đối với đối tượng là người mua nhà có nhu cầu sử dụng thật (không đầu cơ) – ví dụ chứng minh được là gia đình có thu nhập chịu thuế, từ 500 triệu đồng trở lên và có từ hai con trở lên trên 18 tuổi. Chính sách này Trung Quốc đã áp dụng để hỗ trợ và giải cứu thị trường bất động sản.

Dù bất kỳ giải pháp nào thì trong bối cảnh hiện nay, các bên bao gồm chủ đầu tư bất động sản và kể cả nhà đầu tư, cần chấp nhận một mức chiết khấu nhất định. Điều đáng mừng là một số chủ đầu tư đã bắt đầu giảm giá bán và nhà đầu tư trái phiếu cũng chấp nhận cắt lỗ trái phiếu. Các giao dịch này cần diễn ra phổ biến hơn nữa bởi khi giá trái phiếu hoặc giá bất động sản giảm đến một mức nào đó thì tự khắc dòng tiền thông tin sẽ tìm đến và lúc đó thị trường sẽ tìm đến một điểm cân bằng mới để hồi phục.

Theo Forbes Việt Nam số 111, tháng 11.2022

Theo forbes.baovanhoa.vn (https://forbes.baovanhoa.vn/thi-truong-trai-phieu-bat-dau-tu-su-minh-bach-va-ton-trong-trai-chu)

Xem thêm

1 năm trước

Thị trường bất động sản ảm đạm ở Singapore2 năm trước