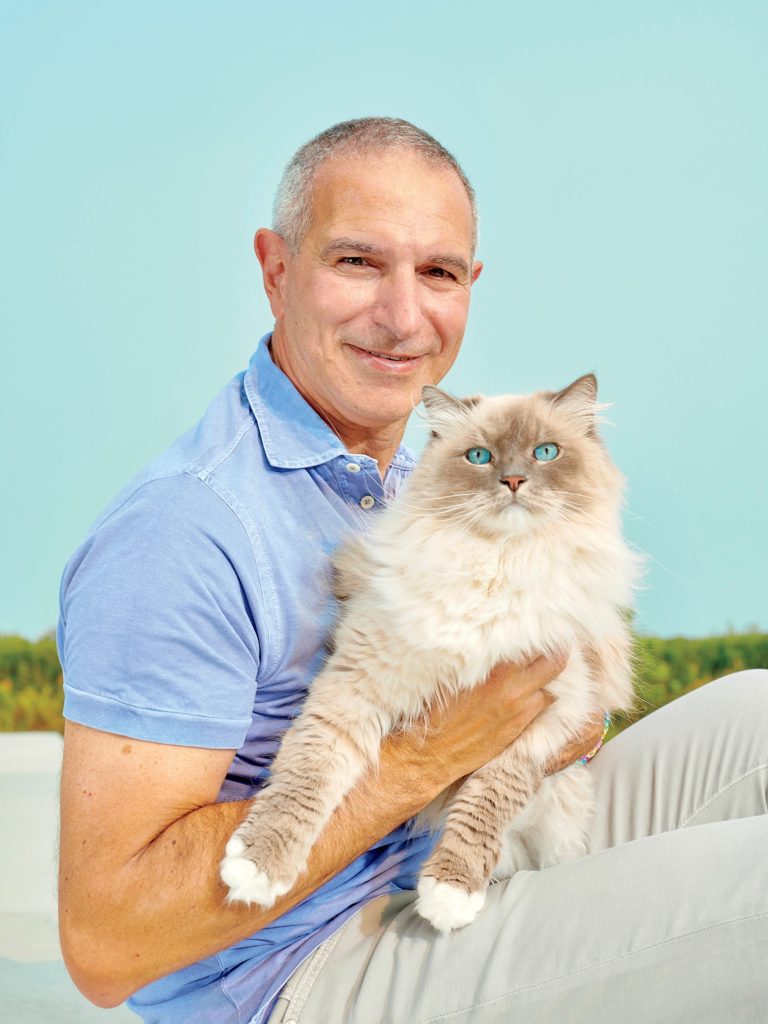

Tiền & đầu tư: Chú mèo 30 tỉ đô của Raymond Svider

Phương thức thường gặp trong lĩnh vực đầu tư vốn cổ phần tư nhân (PE) là vay, mua và mạnh tay cắt giảm chi phí. Nhưng nguồn thu lớn từ các khoản đầu tư vào Petsmart và Chewy đã giúp Raymond Svider của công ty BC Partners nhận ra đôi khi, đầu tư gấp đôi và chấp nhận rủi ro là lựa chọn tốt hơn.

Raymond Svider, chủ tịch công ty đầu tư tư nhân BC Partners, nhớ lại áp lực nặng nề trong những ngày trước Giáng sinh năm 2017. Khoản đầu tư lớn nhất của công ty ông, nhà bán lẻ thức ăn cho thú cưng PetSmart, đã thất bại. Cần phải đại tu mảng công nghệ cũ kỹ của công ty này; chi phí cũng tăng cao. Thời điểm đó Svider phải chạy đi chạy lại giữa văn phòng của BC trên đại lộ Madison ở Manhattan và trụ sở tại Phoenix của PetSmart, nơi ông đang giữ quyền CEO. Trái phiếu của PetSmart giao dịch với tỉ lệ chỉ bằng 60% mệnh giá.

Ông đến Phoenix để tìm hiểu từ CIO của PetSmart và biết rằng nhà bán lẻ có đòn bẩy tài chính cao này đã ngưng tuyển dụng để tiết kiệm tiền mặt, buộc công ty phải phụ thuộc vào các nhà thầu với giá đắt đỏ. Svider nhớ lại: “Tôi không biết là có một đợt đóng băng tuyển dụng.” Ngay lập tức, ông chấm dứt tình trạng này, cho phép CIO tuyển thêm 35 người khác. “Bạn cần nhanh nhẹn và linh hoạt. Đôi khi các quy tắc nghiêm ngặt khiến mọi người làm sai chỉ bởi vì họ đang tuân thủ các quy tắc.”

Thời điểm đó, Svider làm ngược lại các quy ước kinh doanh và đầu tư. Là doanh nhân chuyên thâu tóm bằng đòn bẩy lớn lên ở Paris, với bằng thạc sĩ về kỹ thuật điện của Pháp và bằng MBA của đại học Chicago, Svider (hiện giờ 59 tuổi) đang có hai nhiệm vụ – làm việc hai ngày một tuần tại công ty PE để quản lý 40 tỉ đô la Mỹ (tài sản), ba ngày làm việc tại công ty PetSmart với 1.650 cửa hàng mà BC mua lại với giá 8,7 tỉ đô la Mỹ vào năm 2014.

Với khoản nợ sáu tỉ đô la Mỹ do LBO (thâu tóm bằng đòn bẩy) và 800 triệu đô la Mỹ cổ tức mà Svider đã bòn rút, PetSmart đang lâm vào cảnh phá sản khi người nuôi thú cưng chuyển hướng sang mua hàng trực tuyến. Theo phương thức kinh doanh thông thường, họ cần mạnh tay cắt giảm chi phí để lấy tiền mặt trả cho bên cho vay. Thay vào đó, Svider đã tăng gấp đôi chi tiêu.

Ông phát hiện lỗ hổng trong các thỏa thuận tín dụng của PetSmart, cho phép ông vay nhiều tiền hơn, khiến các chủ nợ tức giận, và ông quyết định mua lại nhà bán lẻ thức ăn vật nuôi trực tuyến chưa sinh lời Chewy. Đối với thế giới bên ngoài, Chewy là phiên bản thế kỷ 21 của trang web Pets.com thất bát thời dot-com. Nhưng Svider biết rằng người sáng lập tỉ phú của Chewy, Ryan Cohen, đang dần hoàn thành mọi mục tiêu tài chính mà ông đặt ra nhiều năm trước đó khi hai người gặp nhau lần đầu.

Mặc dù không tạo ra lợi nhuận, nhưng Chewy không đốt tiền mặt trong lúc phát triển nhanh chóng. Quan trọng nhất, công ty này đã đánh bại Amazon trong thị trường ngách của mình. Đó là lý do hoàn hảo để đặt cược vào PetSmart. Ban đầu ông đề nghị mức giá một tỉ đô la Mỹ, nhưng rồi Svider chi ra tới ba tỉ đô la Mỹ tiền mặt cho Chewy, đánh bại đối thủ Petco, vào tháng 4.2017.

Những kẻ hoài nghi xôn xao bàn tán, trái phiếu của công ty này rớt giá và các vụ kiện bùng nổ. Nhưng thời gian bốn năm và sự phát triển bùng nổ do đại dịch thúc đẩy đã biến ván cược mang tính đột phá của Svider trở thành một trong những thương vụ đầu tư tư nhân thành công nhất từ trước đến nay.

Chewy, hiện đã niêm yết, trị giá hơn 31 tỉ đô la Mỹ và doanh số tăng 10 lần, lên chín tỉ đô la Mỹ dự kiến cho năm 2021. Bản thân PetSmart cũng dần giảm nợ, tái cấp vốn cho khoản nợ LBO hồi tháng giêng. Tóm lại, các nhà đầu tư của Svider đang sở hữu nguồn lợi bất ngờ trị giá 30 tỉ đô la Mỹ.

“Bạn cần phải hành động quyết liệt và thích nghi cực nhanh bởi vì trong bất kỳ lĩnh vực kinh doanh nào, thế giới luôn thay đổi hằng ngày theo những cách không thể lường trước được,” Svider nói bằng giọng Pháp, từ biệt thự Hamptons nơi ông đang làm việc từ xa cùng với vợ, ba đứa con và cặp mèo, Cashmere và Pearl. “Niềm tin thực sự quan trọng.”

Là nhà đầu tư tự học, Svider bắt đầu khởi nghiệp sau cơn sốt thâu tóm bằng đòn bẩy vào những năm 1980. Năm 1989, sau khi tốt nghiệp đại học, ông được nhà giao dịch huyền thoại Bruce Wasserstein và Joe Perella tuyển dụng. Ba năm sau, ông chuyển đến văn phòng Baring Capital Investors ở Paris, chi nhánh nhỏ chuyên thâu tóm thuộc ngân hàng Barings có trụ sở tại London.

Năm 1995, Nick Leeson, kẻ giao dịch giả mạo tại Barings, thua lỗ hơn một tỉ đô la Mỹ, khiến ngân hàng 300 năm tuổi vỡ nợ. Barings được đối thủ ING mua lại với giá rẻ. Hóa ra đó lại là may mắn cho Svider, người lúc ấy đang làm việc dưới trướng người đồng sáng lập của chi nhánh. Baring Capital được tách ra và đổi tên thành BC Partners.

Đầu những năm 2000, Svider chuyển đến London để ký kết các hợp đồng viễn thông khi các quy định thị trường được bãi bỏ. Năm 2007, BC Partners mở rộng sang Bắc Mỹ, Svider nắm quyền lãnh đạo.

Thương vụ lớn đầu tiên của công ty tại Hoa Kỳ vào năm đó là mua lại nhà điều hành vệ tinh Intelsat đang mắc nợ với giá 16 tỉ đô la Mỹ. Công ty này nhanh chóng rơi vào khó khăn và phải nộp đơn xin bảo hộ phá sản năm 2020. Tuy nhiên, thành công của Svider đã vượt xa số tiền mà ông bị thua lỗ.

Chiến lược đặc trưng để thắng của ông là sẵn sàng đặt cược mạnh tay. Ví dụ nổi bật là GFL Environmental, tổ chức quản lý chất thải có trụ sở tại Toronto do doanh nhân người Canada Patrick Divogi thành lập. Năm 2018, BC Partners đã tái cấp vốn cho công ty với giá trị hai tỉ đô la Mỹ, nắm giữ 40% cổ phần và đang tìm cách mở rộng công ty này ở Hoa Kỳ thông qua thâu tóm.

Khi cuộc khủng hoảng do COVID-19 xảy ra, GFL đang tiến hành IPO; Svider khuyến nghị Divogi phải tiến về phía trước bất chấp thị trường đang hỗn loạn. GFL định giá cổ phiếu trước IPO của mình ở mức 19 đô la Mỹ, thấp hơn trước đại dịch là 20-21 đô la Mỹ – đây là một trong năm thương vụ niêm yết vào tháng 3.2020. Svider tin rằng IPO sẽ giúp GFL tận dụng được tình trạng ngưng trệ sắp tới của thị trường.

Sau khi sụt giảm còn 13 đô la Mỹ, cổ phiếu của GFL đã tăng gần gấp ba lần khi mua lại tài sản từ Waste Management ở Houston và các đối thủ cạnh tranh khác. Số cổ phần của BC Partners trong GFL hiện trị giá gần năm tỉ đô la Mỹ, gần gấp ba lần số vốn đầu tư ban đầu. Divogi nói: “Raymond có khả năng độc đáo giúp ông bỏ qua các yếu tố gây xao nhãng và tập trung vào thị trường tổng thể.”

Bất chấp thói quen bấy lâu nay của giới đầu tư tư nhân là thu lợi nhuận càng nhanh càng tốt, Svider dường như không quan tâm đến bán Chewy, dù thực tế là kể từ giữa tháng 8.2021, cổ phiếu đã giảm từ 96 đô la Mỹ xuống 75 đô la Mỹ, thổi bay khoảng bảy tỉ đô la Mỹ tiền lãi do các khoản chi tiêu cho thú cưng giảm vì đại dịch. BC Partners nắm 76% cổ phần, hiện giá trị gần 25 tỉ đô la Mỹ.

Có thể Svider sẽ có một thắng lợi khác nữa trong lĩnh vực thú cưng: IPO của PetSmart, có thể đạt mức định giá 10 tỉ đô la Mỹ. Doanh thu của nhà bán lẻ từng gặp khó khăn này tăng 17% trong quý thứ hai lên 2,3 tỉ đô la Mỹ và trong nửa đầu năm nay, công ty đã tạo ra dòng tiền tự do 342 triệu đô la Mỹ. Trái phiếu rớt giá trước đây của PetSmart hiện giao dịch với giá trị cao hơn mệnh giá.

Svider khẳng định thị trường thú cưng – bao gồm cả chăm sóc sức khỏe – vẫn chưa được đánh giá cao. Liệu ông đang tìm cách củng cố lợi nhuận của mình bằng một đợt thoái vốn nhanh? Không hẳn là vậy, ông cho biết: “Chúng tôi cảm thấy rằng mình không cần phải đặc biệt vội vàng.”

————————————

SÁCH LƯỢC

Theo Scott Helfstein

70% hộ gia đình ở Hoa Kỳ sở hữu thú cưng và chi tiêu cho chúng đạt kỷ lục 103 tỉ đô la Mỹ vào năm 2020, tăng 7%. Chewy là công ty dẫn đầu trên sàn thương mại điện tử, nhưng khoản chi mua đồ ăn vặt và đồ chơi chiếm chưa đến một nửa tổng chi tiêu. Thăm khám bác sĩ thú y, thuốc men và các dịch vụ như chăm sóc lông lại chiếm đa số. Để tăng sự đa dạng, công ty Pro-Shares đưa ra danh mục Pet Care ETF, trong đó Chewy là công ty hàng đầu trong danh mục 32 cổ phiếu. Các khoản cược lớn khác là gã khổng lồ chăm sóc y tế dành cho thú cưng Zoetis, công ty hàng đầu trong lĩnh vực thiết bị chẩn đoán cho động vật IDEXX Laboratories và nhà sản xuất vaccine Dechra Pharmaceuticals. “Ngành công nghiệp này đã cho thấy sự phát triển vượt bậc. Đó là nhờ các nguyên tắc cơ bản chính xác,” theo Scott Helfstein, giám đốc Chiến lược chuyên sâu tại ProShares. Ông cũng lưu ý rằng doanh thu trên mỗi cổ phiếu của các công ty trong quỹ ETF của ông tăng 41% vào năm 2021, so với 7% của chỉ số S&P 500.

————————————

Biên dịch: Quỳnh Anh

Theo forbes.baovanhoa.vn (https://forbes.baovanhoa.vn/tien-dau-tu-chu-meo-30-ti-do-cua-raymond-svider)