Hưởng lợi từ sự phục hồi của kinh tế thế giới, nhiều doanh nghiệp thép có một mùa bội thu lợi nhuận, góp phần thúc đẩy sự đi lên của thị trường chứng khoán.

60–110% là mức tăng giá của ba cổ phiếu Hòa Phát (HPG), Hoa Sen (HSG) và Nam Kim (NKG), các đại diện của ngành thép trên sàn TP.HCM, nếu tính từ thời điểm đầu năm đến 25.5.2021. mức tăng này cao hơn nhiều lần mức tăng khoảng 18% của chỉ số VN-Index tính trong cùng thời điểm.

Tuy nhiên, nếu tính từ mức đáy thiết lập vào tháng 3.2020 thì giá nhiều cổ phiếu ngành thép thậm chí đã tăng 5– 7 lần, trong khi chỉ số VN–Index chỉ tăng gấp đôi trong cùng khoảng thời gian này. Nếu ghi nhận giá cổ phiếu từ đáy, thì mức tăng hiện nay của ba cổ phiếu lần lượt xấp xỉ 190%, 400% và 234%.

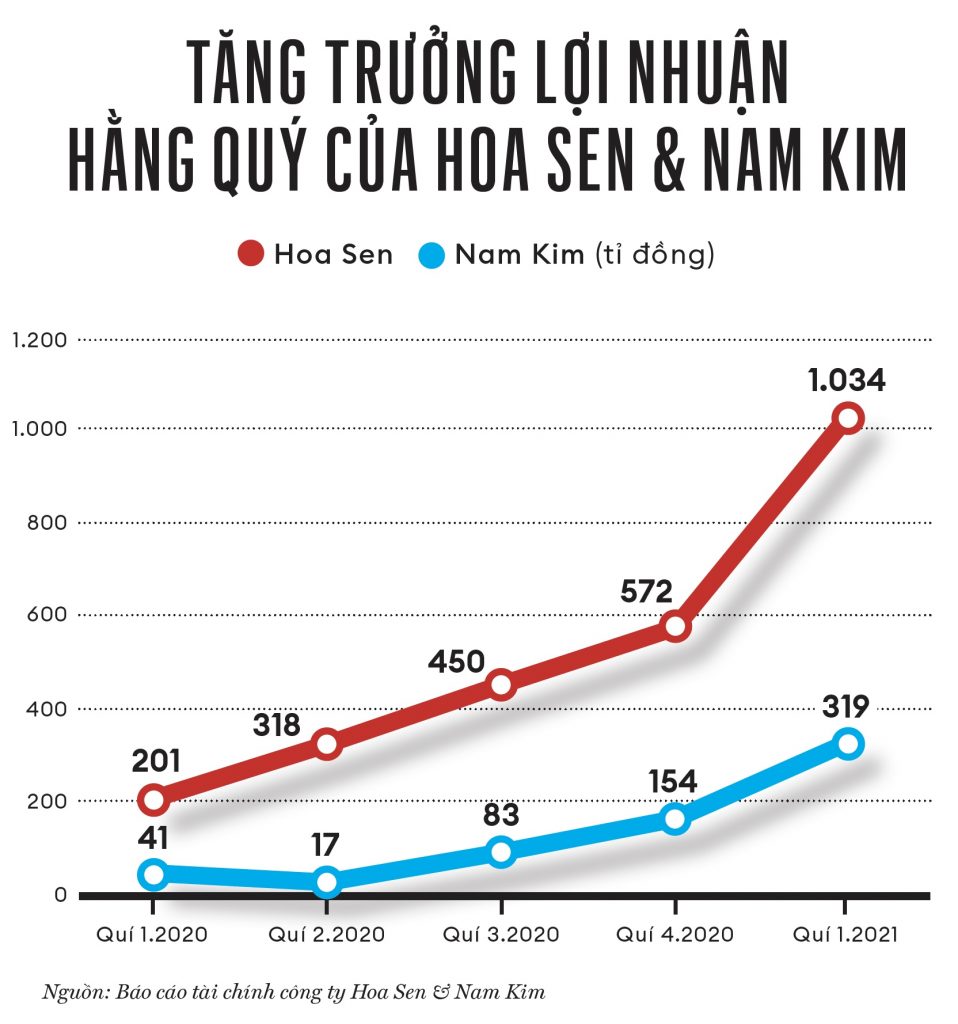

“Có thể nói ngành thép là một trong những ngành có tăng trưởng giá cổ phiếu tốt nhất và là động lực lớn đóng góp vào đà tăng trưởng chung của thị trường thời gian qua,” chuyên gia phân tích và tư vấn đầu tư Đào Minh Châu của SSI Research nói với Forbes Việt Nam. Yếu tố tiên quyết tạo nên mức tăng giá cổ phiếu thép ấn tượng được phản ánh qua sự tăng trưởng lợi nhuận của các công ty thép. Năm 2020, lợi nhuận của Hòa Phát, Hoa Sen và Nam Kim tăng lần lượt 78%, 222% và 524% so với năm 2019. Sang quý 1.2021, lợi nhuận các công ty này tiếp tục tăng từ 2–5 lần so với cùng kỳ năm trước.

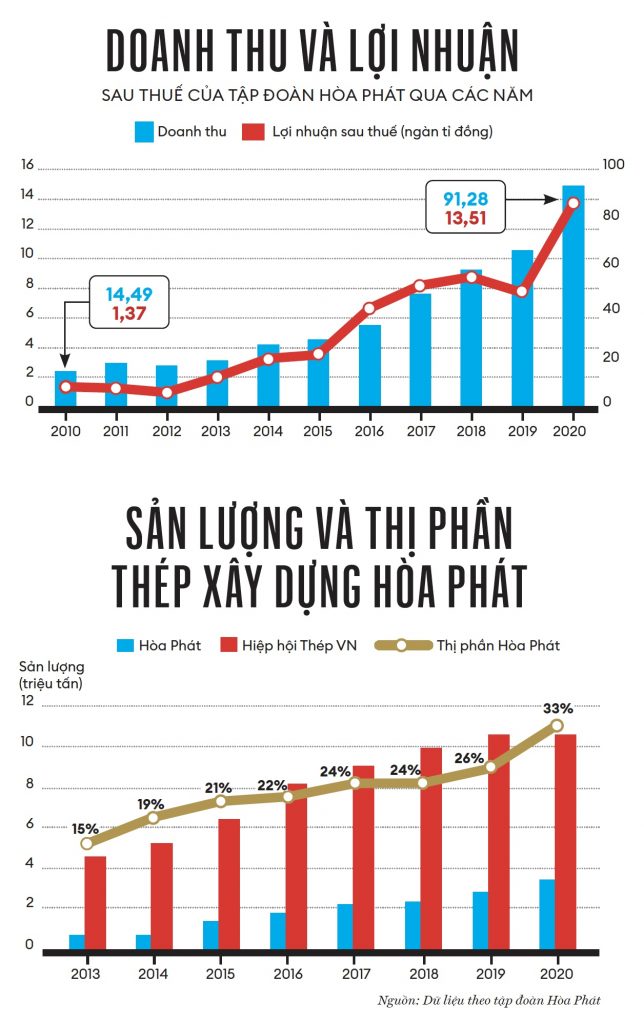

Nhưng mức tăng đó chỉ mới phản ánh một phần vị thế của nhà sản xuất thép số 1 Việt Nam – công ty cổ phần Tập đoàn Hòa Phát. Kết thúc năm 2020, Hòa Phát nằm trong tốp năm công ty có doanh thu và lợi nhuận lớn nhất trên sàn chứng khoán, lần lượt 91.279 tỉ và 13.506 tỉ đồng, tăng tương ứng 41% và 78% so với năm trước, riêng mảng thép chiếm đến 85% tổng doanh thu tập đoàn.

Ở thời điểm Forbes Việt Nam đánh giá danh sách 50 công ty niêm yết tốt nhất 2021, Hòa Phát đã vươn lên tốp bốn công ty có vốn hóa lớn nhất toàn thị trường, với 9,4 tỉ đô la Mỹ (216.689 tỉ đồng), tăng đến 187% – mức tăng nhanh nhất trong 45 công ty có vốn hóa trên tỉ đô của Việt Nam (tính theo thị giá ngày 25.5.2021 so với cùng thời điểm 2020).

Nhà sản xuất thép số 1 Việt Nam năm 2020 trở thành đại diện dẫn dắt ngành sản xuất thép nội địa sang vị thế mới, khi khu liên hợp sản xuất gang thép Dung Quất sau bốn năm khởi động đi vào sản xuất giai đoạn 1, đưa sản lượng của Hòa Phát vượt mức năm triệu tấn. Hòa Phát vượt qua Formosa Hà Tĩnh vươn lên vị trí số 1 về thép thô tại Việt Nam và nằm trong tốp 50 công ty sản xuất thép thô lớn nhất toàn cầu, theo dữ liệu của World Steel 2020.

Tại đại hội đồng cổ đông thường niên 2021 của Hòa Phát diễn ra hôm 24.4, nhà đầu tư treo tấm biển to ghi thông điệp “Tối ưu hệ sinh thái”. Chủ tịch Trần Đình Long nói “sẽ làm những thứ mạnh và có bản chất lợi thế để phục vụ cho hệ sinh thái”, trong đó bao gồm mua lại các mỏ nhằm đảm bảo nguồn cung ít nhất 50% nhu cầu quặng.

Hơn tháng sau, Hòa Phát đặt bước chân đầu tiên vào thị trường có nguồn cung quặng sắt lớn nhất thế giới tại Úc. Ngày 31.5, tập đoàn chính thức công bố thông tin ủy ban Đầu tư Nước ngoài Liên bang Úc (FIRB) đã chấp thuận phê duyệt hợp đồng mua 100% cổ phần dự án mỏ quặng sắt Roper Valley của công ty con Hòa Phát tại Úc. Mỏ Roper Valley có trữ lượng ước đạt 320 triệu tấn và công suất khai thác bốn triệu tấn/năm. Bên cạnh đó, Hòa Phát cũng tính toán mua một vài mỏ than luyện cốc của Úc nhằm từng bước tự chủ nguồn nguyên liệu than luyện cốc, vốn cấu thành đến 30% giá thép.

Số liệu tự bạch của công ty cho thấy trong một thập niên (2010–2020), từ nhà máy luyện phôi thép công nghệ lò điện 300 ngàn tấn/năm, năng lực sản xuất thép thô của Hòa Phát đã tăng lên hơn tám triệu tấn năm 2020, với công nghệ lò cao khép kín từ quặng sắt đến thành phẩm trên dây chuyền công nghệ hiện đại. Quy mô sản xuất tăng hơn 13 lần đã cải thiện vị thế của Hòa Phát tại thị trường trong nước cũng như trên toàn cầu.

Doanh thu năm 2020 của Hòa Phát tăng hơn sáu lần năm 2010 và lợi nhuận tăng hơn mười lần. Kinh tế toàn cầu phục hồi kéo theo nhu cầu nguyên liệu sản xuất đẩy giá thép tăng cao, chỉ trong quý 1.2021, doanh thu Hòa Phát đạt 31.459 tỉ đồng và lợi nhuận sau thuế hơn 7.000 tỉ đồng, một kỷ lục mới về lợi nhuận quý kể từ ngày thành lập đến nay.

Các nhà phân tích đánh giá vị thế dẫn đầu của Hòa Phát đang khá vững vàng, khó công ty nào theo kịp, “nhờ công nghệ hiện đại, quy mô lớn và chuỗi khép kín”. Một khi chi phí sản xuất của các nước đối thủ càng ngày càng lớn thì ưu thế của các công ty như Hòa Phát sẽ càng cao. VCBS đánh giá lợi thế giá thành, giá thành thép từ lò BOF (công nghệ luyện thép bằng lò thổi) của Hòa Phát ưu thế hơn hẳn so với các nhà máy thép hiện nay trên cả nước với mức khoảng tám triệu đồng/tấn thép, thấp hơn các nhà máy thép khác.

Công nghệ mới kết hợp với việc sở hữu cảng riêng giúp giảm 3 – 4 đô la Mỹ cho mỗi tấn nguyên liệu nhập khẩu. “Nhờ có cảng riêng, Hòa Phát tiết kiệm được khoảng 2,5% giá thành so với không có cảng,” VCBS ước tính. Còn ông Long tự tin trước cổ đông: “Sức cạnh tranh của thép Hòa Phát là rất tốt, mình tự hào làm tốt và đạt trình độ quốc tế ở mức khá cao nên yên tâm về cạnh tranh. Lúc thuận lợi thì chúng ta tốt như hôm nay nhưng lúc khó khăn cũng sẽ giữ được sự ổn định.”

Mới đây Hòa Phát mở mảng sản xuất container mà theo ông Long, “thuận lợi là rất nhiều” vì nhu cầu container trên thế giới đang ở giai đoạn tăng trưởng nhanh nhất từ trước tới nay. Nếu hằng năm sản xuất được nửa triệu container, đó sẽ là đầu ra cho hàng triệu tấn thép, khách hàng của chính khu liên hợp Dung Quất.

Ông Long nói những gì Dung Quất đã đạt trong giai đoạn 1 là bước đệm thuận lợi trong kế hoạch phát triển 10 năm đã phác thảo. “Cũng may tính đúng và làm tốt,” ông nói với cổ đông và cho biết nếu chỉ tính thị trường Việt Nam, tổng nhu cầu thép xây dựng tiêu thụ năm 2020 là 12 triệu tấn, tăng trưởng hằng năm khoảng 10%, riêng Hòa Phát và Formosa tám triệu tấn.

“Chúng tôi quyết định đầu tư nhanh cho Dung Quất 2 để ra kịp vào năm 2024, làm rất nhanh khi đầu ra đang rất tốt,” ông nói và cho biết kế hoạch doanh thu năm 2021 khoảng 120 ngàn – 140 ngàn tỉ đồng, khi Dung Quất 2 hoàn thành có thể lên 200 ngàn tỉ đồng và tiếp tục sản xuất các sản phẩm sau thép. Việc hoàn thiện khu liên hợp cũng giúp Hòa Phát hoàn thành hạ nguồn sản xuất thép xây dựng và thép cho chế tạo, trong tương lai không còn xuất phôi mà tiến tới các sản phẩm gia tăng giá trị cao hơn.

Thép là đầu ra của các công ty như Hòa Phát, Hoa Sen hay Nam Kim. Năm 2020 là năm của thị trường rộng mở nhưng các doanh nghiệp cũng cho thấy sức cạnh tranh tăng lên khi xuất sang nhiều thị trường quan trọng, kể cả vào Trung Quốc – quốc gia chiếm đến 50% sản lượng thép xuất khẩu trên toàn cầu.

“Các doanh nghiệp ngành tôn mạ và thép đều đã hoàn tất tái cấu trúc, có sự cải thiện rõ rệt trong hoạt động kinh doanh và tăng trưởng. Chúng tôi đánh giá ngành thép đã thể hiện sự phân hóa rõ ràng giữa nhóm các công ty đầu ngành so với phần còn lại,” theo đánh giá triển vọng ngành thép năm 2021 của công ty Chứng khoán Mirae Asset.

Đánh giá các yếu tố làm “nóng” cổ phiếu thép, theo ông Đào Minh Châu, nhiều yếu tố hậu thuẫn cho sự tăng trưởng của doanh nghiệp: giá thép tăng rất mạnh thời gian qua, tính từ mức đáy giữa năm 2020 đến nay đã tăng đến 70–150% theo xu hướng giá thế giới nhờ sự hồi phục nhu cầu của thế giới trong khi nguồn cung chưa thể tăng tương ứng do dịch COVID–19 gây nên tình trạng đứt gãy chuỗi cung ứng.

Bên cạnh đó là chính sách cắt giảm sản lượng của Trung Quốc, nước chiếm gần 60% tổng sản lượng thép thế giới, nhằm giảm phát thải carbon để đối phó với tình trạng ô nhiễm; và giá các nguyên liệu sản xuất thép chính như quặng sắt, than cốc, thép phế đều tăng trong thời gian qua. Ngoài ra, sản lượng của nhiều công ty thép Việt Nam cũng đạt mức tăng trưởng cao khoảng 20–40% trong năm 2020 nhờ nhu cầu ổn định từ kênh nội địa và đặc biệt là kênh xuất khẩu.

Ngành thép Việt Nam cũng đã tăng trưởng sản lượng, và gia tăng sức cạnh tranh trong quy mô khu vực và toàn cầu. Hiện sản phẩm thép Việt Nam đã xuất khẩu đến rất nhiều quốc gia trên thế giới bao gồm cả khối ASEAN, Mỹ, EU. Đặc biệt, gần đây Việt Nam xuất khẩu thép đến Trung Quốc, quốc gia có giá thành thép tốt nhất thế giới hiện tại, cho thấy khả năng cạnh tranh của các doanh nghiệp thép Việt Nam trên bình diện quốc tế.

Ghi nhận tại báo cáo mới nhất của Chứng khoán Rồng Việt (VDSC) đặt kỳ vọng Thép Nam Kim có thể đạt được lợi nhuận cao nhất quý kể từ khi niêm yết năm 2011 đến nay do nhu cầu mạnh từ các thị trường nước ngoài, giá thép cán nóng (HRC) và lượng hàng tồn kho tăng. VDSC dự báo doanh thu và lợi nhuận sau thuế của Nam Kim đạt đến 6.113 tỉ đồng và 503 tỉ đồng trong quý 2.2021, tương đương doanh thu tăng gần ba lần nhưng lợi nhuận tăng đến 30 lần con số cùng kỳ năm ngoái.

Tại đại hội cổ đông hồi tháng tư, Nam Kim thông qua chỉ tiêu doanh thu thuần 16 ngàn tỉ đồng và lợi nhuận sau thuế 600 tỉ đồng, tương ứng mức tăng 38% và 103% so với năm 2020, nhưng dựa theo giá thép ở mức 700–750 đô la Mỹ/tấn trước đây đã tăng lên 930–950 đô la Mỹ hiện nay, thì doanh thu có thể đạt đến 19 ngàn tỉ đồng.

Tuy nhiên, theo tổng giám đốc Vũ Hoàng Vũ, tình hình kinh doanh ngành thép hiện rất thuận lợi nhưng vẫn tiềm ẩn rủi ro, phải tính tới cả yếu tố thận trọng khi giá thép đảo chiều. “Doanh nghiệp thép hiện đạt hiệu quả rất cao nhờ diễn biến giá tăng, nhưng giá tăng rồi cũng sẽ giảm. Vì vậy tránh chạy theo con số kế hoạch, nhìn giá thép tăng rồi đầu cơ tích trữ mà phải tính toán mua hàng trên cơ sở thận trọng.”

Nếu Mirae Asset mô tả Nam Kim là cổ phiếu “ngược dòng kinh điển” thì Hoa Sen là cổ phiếu “hướng về đỉnh lịch sử”. Năm 2021, Hoa Sen lên kế hoạch lợi nhuận 1.500 tỉ đồng dựa trên dự báo giá thép HRC trung bình năm 2021 quanh mức 600–650 đô la Mỹ/tấn, nhưng giá thép tăng đưa kết quả kinh doanh quý 2.2021 của công ty này (tính theo niên độ tài chính từ tháng 10) thăng hoa với lợi nhuận sau thuế cao gấp năm lần, lên 1.035 tỉ đồng, đẩy lợi nhuận sau thuế hai quý đầu năm lên 1.607 tỉ đồng, gấp năm lần cùng kỳ năm tài chính 2020.

Số liệu thống kê của VSA cho thấy năm 2020, Hoa Sen tiếp tục tăng trưởng thị phần tôn mạ và củng cố vị thế dẫn đầu thị trường với 34%; thị phần ống thép với 17%, khẳng định vị trí tốp ba nhà sản xuất và kinh doanh ống nhựa. “Kết quả của quá trình tái cấu trúc cùng với đà tăng mạnh của giá HRC giúp Hoa Sen ghi nhận mức tăng trưởng ấn tượng thời gian qua,” chứng khoán BSC bình luận về công ty của chủ tịch Hoa Sen Lê Phước Vũ.

Theo VSA, năm 2020 Việt Nam sản xuất 17,2 triệu tấn thép thô, tăng 14% so với cùng kỳ, sản lượng bán hàng gần 17 triệu tấn – tăng 12%. Trong đó xuất khẩu hơn 3,2 triệu tấn, tăng 3,55 lần so với năm 2019. Xuất khẩu thép sang Trung Quốc là điểm nhấn trong năm khi tăng đột biến cả về lượng và trị giá xuất khẩu. VSA cũng nhận định nhu cầu thép đang được thúc đẩy nhờ sự hồi sinh trong sản xuất công nghiệp trên toàn cầu, dự báo ngành thép toàn cầu sẽ phục hồi trong năm 2021 cùng với một loạt chính sách kích cầu hạ tầng, đạt 1,83 tỉ tấn, tăng 4,9% so với năm ngoái.

Nếu tính riêng bốn tháng đầu năm, sản xuất thép các loại đạt gần 10,5 triệu tấn, tăng hơn 38% so với cùng kỳ 2020 và sản lượng bán ra hơn 9,4 triệu tấn, tăng hơn 40%. Trong khi đó, nhập khẩu thép quý 1 hơn 3,67 triệu tấn với trị giá trên 2,6 tỉ đô la Mỹ, tăng 11,2% về lượng và hơn 32% về trị giá so với cùng kỳ năm 2020.

Trong đó lượng thép nhập khẩu từ Trung Quốc hơn 1,88 triệu tấn với trị giá hơn 1,27 tỉ đô la Mỹ, chiếm 51,2% tổng lượng thép nhập khẩu và 48% tổng kim ngạch. Chiều ngược lại Việt Nam xuất khẩu 2,92 triệu tấn với hơn hai tỉ đô la Mỹ đến các thị trường chính là ASEAN, EU, Hoa Kỳ, Trung Quốc.

VSA ước tính năng lực sản xuất thép của các doanh nghiệp Việt Nam có thể lên tới 22–23 triệu tấn. Năm 2020, sản xuất thép xây dựng đạt 12 triệu tấn, mới khoảng 60% công suất, còn dư địa lớn để gia tăng sản lượng. VSA dự báo tháng 5 nhu cầu vẫn tốt song có sự cạnh tranh rất lớn từ các nhà sản xuất thép xây dựng hàng đầu Việt Nam. Giá thép trong nước có khả năng tiếp tục tăng do chịu ảnh hưởng của nhiều yếu tố nguyên liệu đầu vào như giá thép phế nội địa và giá phôi nhập khẩu đều tăng.

Tuy nhiên VSA nhận định diễn biến giá cả nguyên liệu và thép thành phẩm trên thế giới trong năm 2021 có nhiều biến động, có thể sẽ thiết lập một mặt bằng giá mới như thời kỳ hậu khủng hoảng tài chính 2008. Chính sách bảo vệ môi trường, siết chặt nguồn cung của Trung Quốc sẽ tiếp tục ảnh hưởng đến thị trường phế liệu toàn cầu năm nay. “Biến động giá thép tăng nóng trên thế giới vừa qua làm tăng khả năng xuất hiện siêu chu kỳ tăng giá mới của các hàng hóa nói chung,” báo cáo nhận định.

Theo ông Đào Minh Châu, dự báo lợi nhuận các doanh nghiệp thép tiếp tục tăng trưởng cao trong 3–6 tháng tới nhờ giá thép được kỳ vọng duy trì ở mức cao trong bối cảnh nguồn cung chưa thể bắt kịp so với sự phục hồi mạnh của nhu cầu thép. Tuy nhiên, ông Châu phân tích, đà tăng mạnh của giá thép như giai đoạn một năm qua là không bền vững, nhiều khả năng giá thép sẽ điều chỉnh về mức cân bằng trong trung hạn khi các nhà máy trên thế giới tăng công suất trở lại. Khi đó biên lợi nhuận của các doanh nghiệp thép mới có thể về mức “ổn định và bền vững hơn”.

Đại diện SSI Reasearch cũng đánh giá việc giá thép tăng mạnh thời gian qua giúp các doanh nghiệp tận dụng được nguồn hàng tồn kho giá thấp và tối ưu hóa lợi nhuận. Do vậy khi giá thép điều chỉnh thì ngược lại, lượng hàng tồn kho giá cao có thể gây áp lực đến biên lợi nhuận các công ty thép trong một khoảng thời gian nhất định.

Chưa kể giá thép trong thời gian qua chịu ảnh hưởng khá nhiều từ các chính sách của Trung Quốc. Trong bối cảnh giá thép cao sẽ ảnh hưởng tiêu cực đến các ngành xây dựng, sản xuất công nghiệp, chính phủ Trung Quốc có thể thực hiện các biện pháp kiểm soát giá thép làm thay đổi cán cân thị trường toàn cầu và ảnh hưởng tới các doanh nghiệp Việt Nam.

Những năm qua ngành thép đã chứng kiến sự phân hóa. Các doanh nghiệp dẫn đầu thị phần như Hòa Phát, Hoa Sen đã đạt được mức tăng trưởng thị phần tương đối ổn định và duy trì, cải thiện được sức khỏe tài chính. Trong khi đó những doanh nghiệp nhỏ hơn, đặc biệt là nhiều doanh nghiệp sản xuất thép xây dựng bị sụt giảm thị phần, thậm chí vẫn thua lỗ ngay trong lúc thị trường đi lên. Biên lợi nhuận của ngành thép cũng có sự phân hóa khi Hòa Phát đạt mức 12–17% thì nhiều doanh nghiệp nhỏ chỉ dưới 3%. “Thiếu lợi thế quy mô sẽ làm giảm sức chống chịu của nhiều doanh nghiệp,” VSA khuyến cáo.

—

Bản in theo Forbes Việt Nam số 94, chuyên đề 50 công ty niêm yết tốt nhất Việt Nam, phát hành tháng 5.2021.

Theo forbes.baovanhoa.vn (https://forbes.baovanhoa.vn/doanh-nghiep-thep-tang-truong-nguoc-dong-thi-truong)

Xem thêm

3 năm trước

Sản lượng thép của Hòa Phát tăng 70%3 năm trước

CP Việt Nam: Quán quân trong căn bếp