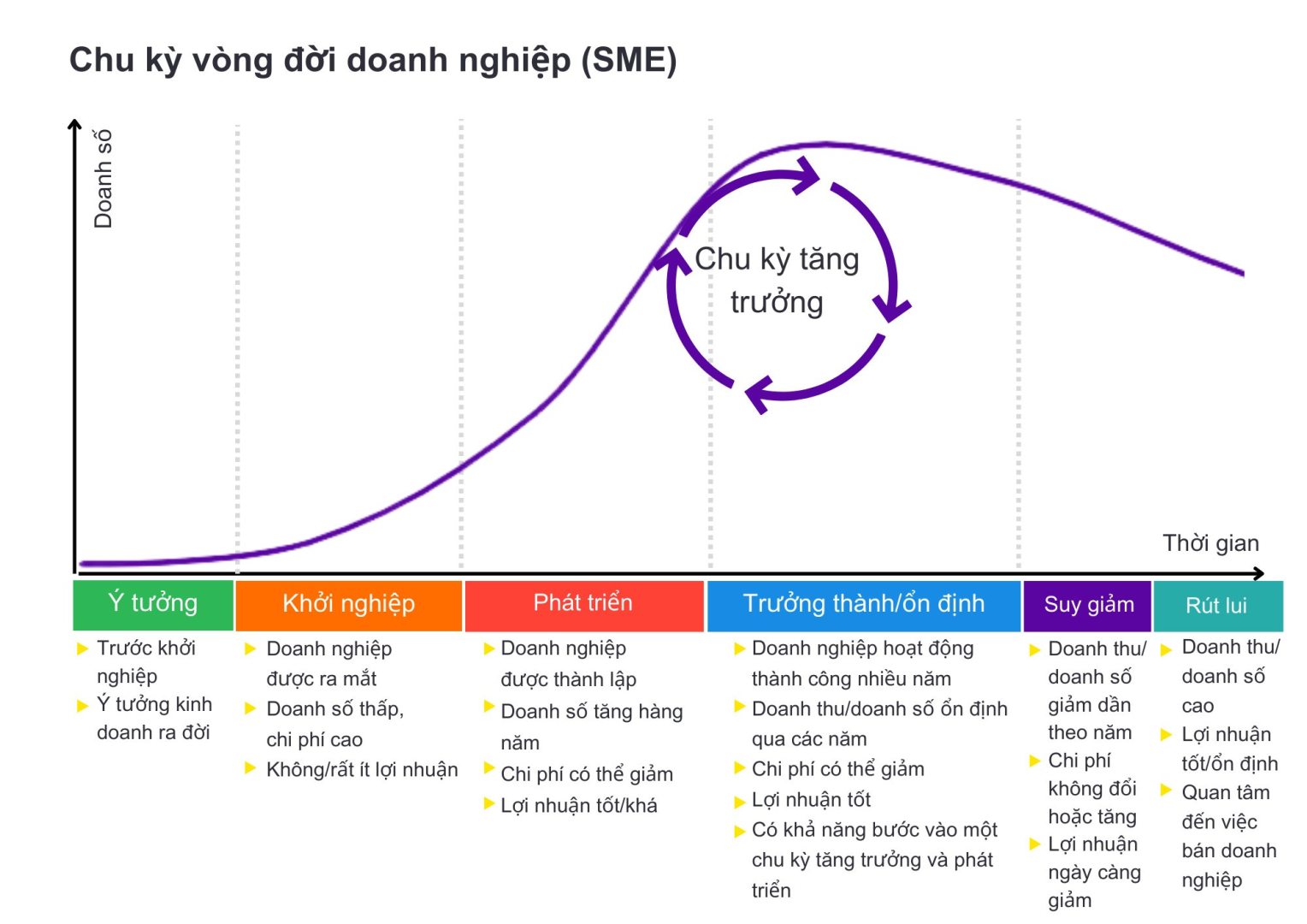

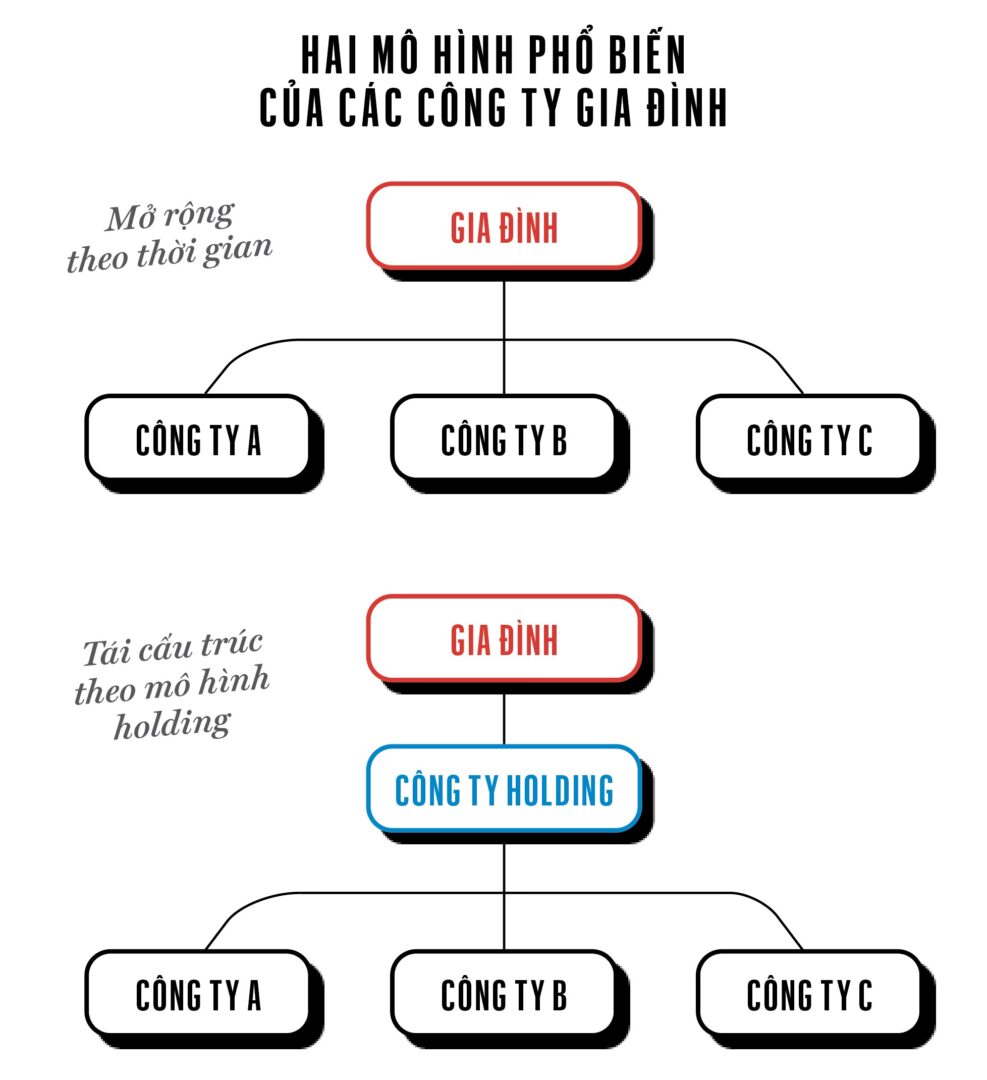

98% các doanh nghiệp Việt Nam ở quy mô vừa và nhỏ, phần lớn quản lý theo mô hình gia đình. Khi phát triển mở rộng đến mức nào đó, các công ty được tái cấu trúc theo mô hình holding và phát sinh vấn đề.

Mô hình “tập đoàn” hay “công ty mẹ con” được các doanh nghiệp tư nhân Việt Nam cân nhắc áp dụng khá nhiều trong vài năm gần đây. Điều này có thể xuất phát từ thực tế là sau một thời gian chỉ tập trung vào sản xuất kinh doanh và phát triển thị trường, các chủ doanh nghiệp nay đã nhận ra rằng cơ cấu tổ chức hiện tại khó có thể đưa doanh nghiệp phát triển bền vững hoặc nâng cao vị thế doanh nghiệp.

Ngoài ra, các doanh nhân Việt Nam ưa thích sự “kín tiếng” nên các công ty hoặc dự án kinh doanh được đặt sở hữu riêng lẻ, độc lập với nhau, dù trong thực tế được một hoặc một nhóm doanh nhân kiểm soát.

Để chính thức hóa việc sở hữu, tạo điều kiện cho việc huy động vốn hoặc niêm yết, hoặc tạo nền tảng cho việc xây dựng hệ thống quản trị mới, nhiều doanh nghiệp bắt buộc phải xem lại cấu trúc sở hữu hiện tại và xây dựng mô hình “tập đoàn” hoặc “công ty mẹ con”. Tuy nhiên điều này là việc hệ trọng cần được cân nhắc kỹ càng từ nhiều phía, trong đó có góc độ thuế.

Vướng mắc trong thực tế

Sau nhiều năm tham gia tư vấn hỗ trợ xây dựng, triển khai tái cấu trúc mô hình doanh nghiệp, tôi nhận thấy nhiều doanh nghiệp lựa chọn hoặc triển khai tái cấu trúc một cách khá vội vã, cảm tính. Việc tái cấu trúc này thường thiếu sự phân tích thấu đáo từ các khía cạnh pháp lý, thuế, tính tương thích với mô hình quản trị hoặc hoạt động sản xuất kinh doanh của doanh nghiệp.

Chỉ xét riêng về mặt thuế, tôi đã được lắng nghe và quan sát, thấy có nhiều bài học đắt giá phát sinh đối với doanh nghiệp, trong đó một số trường hợp thực tế được nêu ra dưới đây cho mục đích minh họa.

Một doanh nhân đang sở hữu nhiều công ty thuộc các mảng kinh doanh khác nhau và đang đặt sở hữu các công ty theo hình thức công ty cổ phần, trực tiếp dưới các cá nhân trong gia đình. Tại thời điểm trao đổi với người viết, doanh nhân này đã đưa toàn bộ các công ty cổ phần vào dưới một công ty sở hữu vốn (công ty holding), chỉ với suy nghĩ đơn giản là tập trung tài sản và quản lý vào một đầu mối duy nhất.

Tuy nhiên, thời gian ngắn sau đó doanh nhân này muốn thoái vốn khỏi mảng bất động sản đặt tại công ty C cho nhà đầu tư nước ngoài. Nếu thực hiện thoái vốn theo cấu trúc mới này thì chỉ có lựa chọn duy nhất là công ty holding chuyển nhượng vốn tại công ty C và lúc đó lợi nhuận từ giao dịch sẽ chịu thuế ở mức 20%.

Trong khi đó, giả sử các cá nhân trong gia đình vẫn sở hữu cổ phần tại công ty C thì họ chỉ chịu thuế 0,1% trên giá bán công ty C này. Vấn đề thuế, thoạt nhìn có vẻ đơn giản, nhưng lại trở thành trở ngại đáng kể trong quá trình thương lượng và thực hiện giao dịch thoái vốn.

Cũng với mô hình công ty mẹ con như trên, nhiều doanh nghiệp khác lại gặp phải trở ngại về câu chuyện nhận về cổ tức hằng năm. Giả sử công ty A và công B có lợi nhuận hằng năm sau thuế được chia về cho công ty holding nhưng công ty C bị lỗ.

Khi đó, công ty holding có thể phải trích lập dự phòng cho khoản mục đầu tư vào công ty C, kéo theo khoản lợi nhuận của công ty holding có thể giảm xuống đáng kể, thậm chí bị âm, từ đó không đủ điều kiện chia cổ tức cho các cổ đông dù vẫn có dòng tiền dương đáng kể.

Trên đây chỉ là hai ví dụ điển hình trong rất nhiều vướng mắc về thuế mà các doanh nghiệp đang gặp phải trong thực tế, gây ảnh hưởng lớn đến hoạt động kinh doanh hằng ngày cũng như khi thực hiện các nghiệp vụ đặc thù như thoái vốn, điều chuyển vốn giữa các doanh nghiệp với nhau hoặc với chủ doanh nghiệp.

Do vậy, chủ doanh nghiệp hoặc các thành viên điều hành doanh nghiệp cần cân nhắc thấu đáo các khía cạnh trọng yếu trước khi quyết định có nên cải tổ cấu trúc sở hữu của doanh nghiệp hay không? Nếu có thì đi theo mô hình nào? Cần phải chuẩn bị những gì cho các vấn đề có thể phát sinh từ mô hình đó?

Một số lưu ý trọng điểm cho doanh nghiệp

Trong khuôn khổ của bài viết này, người viết chỉ chia sẻ một số kinh nghiệm thực tế, có thể hữu ích cho việc lựa chọn áp dụng mô hình tập đoàn hay công ty mẹ con của các doanh nghiệp Việt Nam.

Mục tiêu của việc tái cấu trúc mô hình sở hữu. Điều đầu tiên doanh nghiệp cần làm là xác định rõ nhu cầu và các mục tiêu của việc thay đổi hiện trạng sở hữu các doanh nghiệp của mình. Các mục tiêu của việc tái cấu trúc mô hình sở hữu có thể bao gồm: chính thức hóa việc sở hữu của cá nhân, gia đình, tạo tiền đề cho việc áp dụng mô hình và hệ thống quản trị mới tiên tiến hơn; hoặc nhằm mục đích huy động vốn hoặc niêm yết trên thị trường chứng khoán.

Việc xác định rõ các mục tiêu như vậy là cực kỳ cần thiết để có thể cân đo đong đếm lợi ích có thể đạt được so với các bất lợi, chi phí có thể phát sinh của việc tái cấu trúc.

Các thủ tục và chi phí thuế phát sinh của việc hình thành cấu trúc sở hữu mới. Nếu hoạt động tái cấu trúc doanh nghiệp gói gọn trong một pháp nhân, một doanh nghiệp thì thường không gặp phải vấn đề này. Tuy nhiên khi có nhiều doanh nghiệp liên quan tới việc tái cấu trúc thì phương án tái cấu trúc có thể bao gồm nhiều nghiệp vụ khác nhau như chuyển dịch quyền sở hữu tài sản, dự án, cổ phần và nhiều nghiệp vụ khác để đạt được cấu trúc mục tiêu.

Các nghiệp vụ này bao giờ cũng đi kèm với các nghĩa vụ thuế liên quan như thuế giá trị gia tăng (10%), thuế thu nhập doanh nghiệp (20%) hoặc thuế thu nhập cá nhân (nhiều mức khác nhau từ 0,1% giá bán cho đến 20% lợi nhuận). Trong một vài trường hợp, để tối ưu hóa chi phí thuế nhiều doanh nghiệp định giá chuyển nhượng các tài sản bằng với giá vốn.

Tuy nhiên doanh nghiệp cũng cần lưu ý rằng theo quy định của pháp luật thuế về xác định giá thị trường thì các giao dịch giữa các bên có quan hệ liên kết cần được thực hiện theo giá thị trường, và cơ quan thuế có thể điều chỉnh giá cho mục đích xác định nghĩa vụ thuế. Nếu trường hợp này xảy ra và sau này doanh nghiệp chuyển nhượng tài sản một lần nữa cho bên thứ ba thì sẽ bị đánh thuế trùng thêm một lần nữa!

Do đó doanh nghiệp cần phải cân nhắc các phương án, nghiệp vụ thay thế khác như thực hiện sáp nhập, tách doanh nghiệp, góp vốn bằng tài sản và nhiều nghiệp vụ khác nếu có thể để giảm thiểu các giao dịch chuyển nhượng chịu thuế.

Các tác động về thuế của việc duy trì hoạt động theo mô hình mới. Tác động rõ ràng nhất của mô hình tập đoàn, công ty mẹ con là các công ty trong nhóm sẽ bị xem là các bên liên kết theo quy định về xác định giá trị thị trường cho mục đích tính thuế thu nhập doanh nghiệp (gọi tắt là quy định về “chuyển giá”).

Việc thực hiện các giao dịch nội bộ cho sản xuất, kinh doanh, huy động, điều chuyển vốn, nhân sự và nhiều giao dịch nội bộ khác cần được thực hiện chặt chẽ để đảm bảo không bị cơ quan thuế chất vấn và điều chỉnh loại chi phí (ví dụ chi phí từ bên liên kết cao bất hợp lý) hoặc ấn định thu nhập (ví dụ như cho bên liên kết vay tiền mà không tính lãi hoặc lãi suất thấp hơn thị trường).

Các quy định ngặt nghèo hơn như phải làm tờ khai các bên liên kết, hồ sơ xác định giá thị trường và nhiều giấy tờ khác, cũng có khả năng được áp dụng, làm tăng chi phí tuân thủ cho doanh nghiệp.

Việc điều chuyển dòng tiền trong nội bộ tập đoàn hoặc nhóm công ty mẹ con cũng có thể phát sinh nhiều vấn đề phức tạp, chẳng hạn như bị suy giảm khả năng chia cổ tức như ví dụ nêu trên, hoặc khả năng pháp luật cho phép một công ty thành viên thực hiện quản lý dòng tiền của cả tập đoàn.

Dĩ nhiên việc hoạt động theo mô hình công ty mẹ con hoặc tập đoàn cũng tạo ra một số khả năng tiết giảm chi phí thuế một cách hợp lý theo đúng quy định của pháp luật. Tuy nhiên cho mục đích lựa chọn mô hình thì những lợi điểm này chỉ nên được xem là yếu tố phụ vì việc áp dụng được hay không sẽ phụ thuộc vào tình hình kinh doanh và tài chính cụ thể của mỗi doanh nghiệp.

Tác động thuế nếu chủ doanh nghiệp thoái vốn trong tương lai. Ví dụ ở đầu bài viết cũng cho thấy việc thoái vốn có thể là một trở ngại khi tổ chức mô hình tập đoàn hoặc công ty mẹ con. Việc sở hữu bởi cá nhân hay công ty trung gian sẽ có các khác biệt lớn về mặt thuế.

Cụ thể là giao dịch thoái vốn có thể chịu thuế ở mức 0,1% giá trị giao dịch (khi cá nhân chuyển nhượng cổ phần) hay 5% (thoái vốn bằng cách nhận lợi nhuận chưa phân phối từ doanh nghiệp) hoặc thậm chí lên đến 20% của phần chênh lệch giữa giá chuyển nhượng và giá vốn (đối với trường hợp cá nhân chuyển nhượng vốn trong công ty TNHH hoặc doanh nghiệp chuyển nhượng vốn, cổ phần).

Việc chọn loại hình doanh nghiệp nào cũng như cơ cấu sở hữu vốn tại thời điểm tái cấu trúc sẽ quyết định cơ chế tính thuế khi thoái vốn sau này.

Khi chủ doanh nghiệp đã đưa các công ty mình kiểm soát về một mối dưới một công ty holding thì việc “xóa bài” quay lại cấu trúc cũ rất khó khăn và tốn kém do các yếu tố về thuế nêu trên. Do đó việc triển khai mô hình cần được cân nhắc kỹ càng.

Không chỉ khía cạnh thuế. Ngoài khía cạnh thuế, chủ doanh nghiệp còn phải cân nhắc thêm nhiều yếu tố quan trọng khác như (i) mô hình sở hữu theo tập đoàn hoặc công ty mẹ con có tương thích với cơ chế quản trị nội bộ hiện tại cũng như sắp tới hay không, (ii) các ảnh hưởng về hạn mức tín dụng với ngân hàng khi các công ty đã chính thức trở thành “bên liên quan” với nhau, (iii) việc tập hợp sở hữu lại có đạt ngưỡng tập trung kinh tế cần phải xin phép cơ quan quản lý cạnh tranh theo quy định của Luật Cạnh tranh hay không, và nhiều yếu tố khác nữa. Mỗi yếu tố này có tầm quan trọng khác nhau nhưng cần được xem xét kỹ càng để tránh các tình huống không lường trước.

Rõ ràng nhu cầu thay đổi mô hình sở hữu khi chủ doanh nghiệp có nhiều công ty hoặc mảng kinh doanh khác nhau là nhu cầu thiết yếu để tạo điều kiện cho phát triển trong tương lai hoặc cho việc huy động vốn, niêm yết. Tuy nhiên chọn mô hình nào và triển khai ra sao đòi hỏi chủ doanh nghiệp cần có sự đánh giá toàn diện ở nhiều khía cạnh, từ pháp lý, thuế, quản trị doanh nghiệp cho đến sự tương thích với quy mô và khả năng vận hành của nhân sự hiện tại. Trong đó yếu tố thuế luôn là yếu tố quan trọng và đôi khi quyết định sự thành bại của việc tái cấu trúc.

——————————–

Ông Thân Xuân Thịnh là phó tổng giám đốc phụ trách thuế, EY Việt Nam

(*) Quan điểm bài viết của tác giả, không nhất thiết phản ánh quan điểm của tổ chức EY toàn cầu và các thành viên

Theo forbes.baovanhoa.vn (https://forbes.baovanhoa.vn/khia-canh-thue-voi-su-lua-chon-mo-hinh-phat-trien)

Xem thêm

10 tháng trước

Mỹ sẽ áp thuế với cà chua từ Mexico10 tháng trước

Malaysia tin tưởng thuế đối ứng của Hoa Kỳ sẽ giảm10 tháng trước

Philippines sẵn sàng giảm thuế với hàng Hoa Kỳ